ハイパフォーマンスを誇るヘッジファンド

最近、資産運用をしている人の間で人気があるのが「ヘッジファンド」です。

ヘッジファンドは、ある程度まとまった資産(最低でも1,000万円程度から)を運用する人でなければ手が出ないものですが、安定して高いパフォーマンスが期待できる投資先として評価されています。

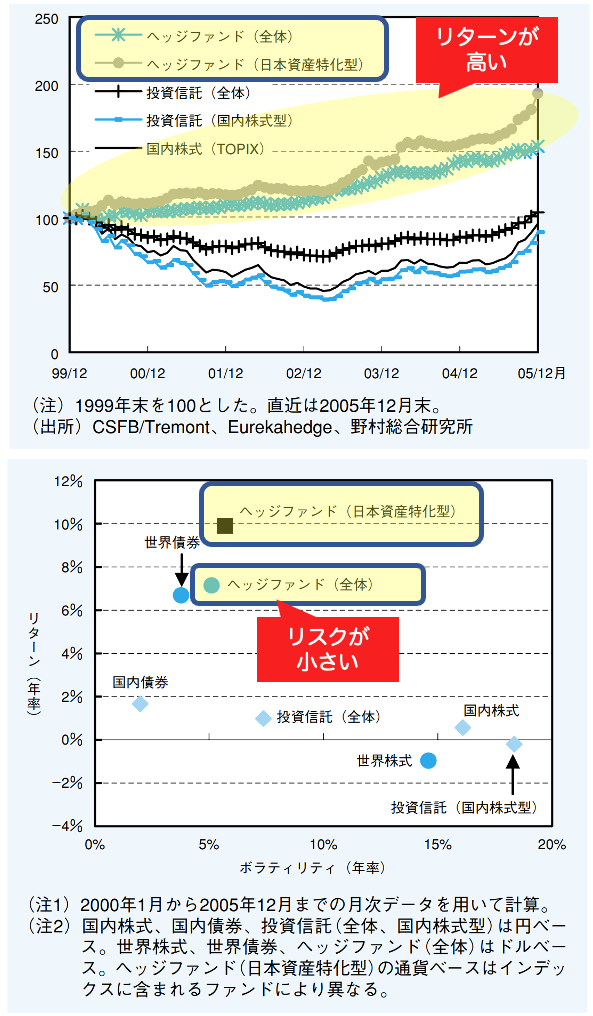

実際過去のデータを見ても、ヘッジファンドは投資信託や株式を大きく引き離して高いパフォーマンスで推移していますし、リターン・ボラティリティ(※)を見ても、低いボラティリティでありながら最も高いリターンに位置しています。

※ボラティリティとは、振れ幅・安定感のことです。ボラティリティが高いと運用に安定感がないことになります。

このように高いパフォーマンスの実績があるヘッジファンドですが、その強さにはしっかりとした仕組み・理由があり、根拠のあるパフォーマンスだからこそ支持されています。

ここでは、なぜヘッジファンドが高いパフォーマンスを記録できるのかという背景にある3つの理由と、その裏にあるヘッジファンドに対する誤解を解説し、最後にヘッジファンドを選ぶ際に投資家が考えるべきポイントについて整理していきたいと思います。

ヘッジファンドが強い3つの理由

このようにパフォーマンスの高さが結果に表れているヘッジファンドですが、なぜこれほどまでに好成績を維持できるのでしょうか?

「投資の腕がよい」という定性的で目に見えない能力の高さのみならず(※もちろん高い専門性があり、優秀であることは当然ですが)、ヘッジファンドが安定して高いリターンを維持できるのには、ハッキリとした理由があります。

- インセンティブと優秀な人材

- 制約がなくロスのない運用

- 安定した資本

の3つのポイントについて順に見ていきましょう。

インセンティブと優秀な人材

ヘッジファンドでは、「成功報酬」を主としている場合が一般的であり、ファンドの業績は運用成果(パフォーマンス)に左右されます。

同じ規模(預かり資産額)のファンドがあった場合、より運用のパフォーマンスの良いファンドの方が、ファンドの業績も良くなります。

つまり、平たい言い方をしてしまえば、ヘッジファンドのトレーダー(ファンドマネージャ)は、運用成績が良ければ良いほど、報酬(収入)も高くなるのです。

このインセンティブがあることによって、ヘッジファンド(のトレーダー)は運用に対してのモチベーションが高く、常に最高のパフォーマンスを追求した運用が期待できます。

また、運用成果によっては、トレーディングチーム(ファンドマネージャ)の報酬は青天井になるので、より優秀な人材の確保にもつながります。

制約がなくロスのない運用

ヘッジファンドはその性質上、運用に対して制限・制約がありません。

そのため、空売りやデリバティブ利用などの複雑なトレーディング戦略によって、市場の様々な情報(値下がり予測のようなネガティブ情報も含めて)を十二分に活用し、あらゆる投資機会を逃すことなく成果に繋げることができます。

またその資本力を活かして、投資先の会社との交渉や、収益機会の具現化など、パフォーマンスを最大化するあらゆるオプションを行使できます。

これは高い専門性と、数十億円単位の投資ができる資金力、組織としての交渉力などが背景にあり、それを最大限に活用できる強みがあります。

安定した資本

ヘッジファンドでは「ロックアップ期間」があります。

ロックアップ期間とは、「出資(新規受付)」や「出金(解約)」を受け付けている頻度であり、その期間はファンドによって様々です。

期間の長さは、ファンドによって様々で、数ヶ月単位のものから年単位のものまであります。

例えば、ロックアップ期間が6ヶ月のファンドの場合、新規の投資受付や増資、解約は6ヶ月に1度(1月と7月、4月と10月など)となります。

これにより、ヘッジファンドは急な資金の増減による投資機会の損失やパフォーマンスの縮小などを回避することができます。

ヘッジファンドにとって最悪なのは、市場が混乱し株価が乱高下しているときに、焦った投資家が不利な状況下で資金を引き上げようとすることです。

一時的な含み損であるにも関わらず、不安に駆られた投資家が解約を焦った場合、保有株式を売却するなどして現金を用意しなければなりません。

これは、株価が下がっている不利な状況下での不本意な売却であり、本来こういった状況絵ファンドはむしろ買い増したい場合もあります。

こういったリスクを回避するためにも「ロックアップ期間」は重要な役割を示しています。

ヘッジファンドに対する誤解

このように、優秀なトレーダー(ファンドマネージャ)がいかんなくその手腕を発揮し、高いパフォーマンスを実現するための仕組みが用意されているヘッジファンドですが、世間一般では誤った認識が広まっています。

例えば、ヘッジファンドは成功報酬が上乗せされていることにより、コストが高く不利だという意見がありますが、実際にはこの「成功報酬」によってインセンティブが確保され、健全な運用が実現されます。

投資信託は

- 少額から簡単にはじめることができる

- 手数料が低い

などのポイントから好まれていますが、この「手数料の安さ」こそが非常に大きな問題になります。

投資信託は「信託報酬」と「販売手数料」が基本にあり、成功報酬はありません。

手数料がない(ゼロ)のであれば、それに越したことがないと考える人もいるかもしれませんが、成功報酬が無いということは、そこで運用するトレーディングチーム(トレーダー)に運用で成果を出すインセンティブがありません。

つまり、投資信託の場合、資金がある程度集まっていればそれで良いのです。投資信託は、一生懸命運用せずとも、ある程度成果を出して資産を維持できれば問題ありません。

適切な報酬が支払われることは、健全なサービスを受ける上で非常に重要なのです。

見かけのコストにダマされて「安物買いの銭失い」にならないよう注意しましょう。タダより怖いものはありません。

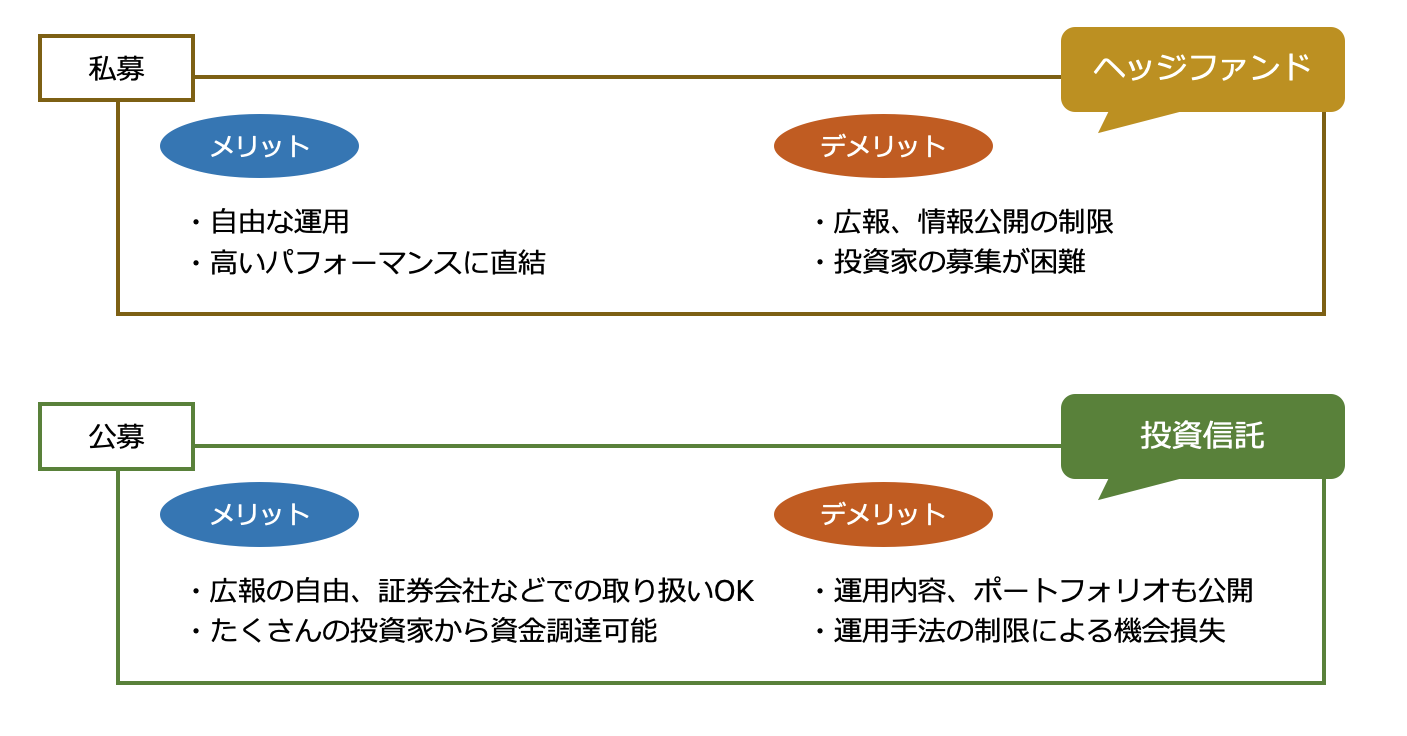

また、ヘッジファンドは一般に「私募」であり、細かい内情やポートフォリオなどは公開されていません。

一般には、内部の出資者にのみ社外秘の情報として投資内容は共有されます。出資を検討して問い合わせる新規の投資家に対しても、資料の公開をしている場合もあります。

情報が伏せられているため、不信感や不安感を覚える人もいるようですが、これは「私募」にすることにより、投資の制限をなくし、より高いパフォーマンスを実現するためです。

私募とは自社で募集する仕組みのことです。

情報公開や広報が規制され、投資家を集めることが難しくなりますが、これにより自由な運用が可能になります。

ロックアップ期間についても同様で、投資家からすると好きなタイミングで自由に資金が出し入れできないため流動性の面で注意が必要にはなりますが、大きな目で見れば資金を安定させパフォーマンスを高めるためのメリットとなります。

このように、一見すると不利・デメリットとされているヘッジファンドのいくつかのポイントは、「高いパフォーマンス」を実現するための重要な施策なのです。

| デメリットとされる要因 | 本質的なメリット |

| 成功報酬の上乗せ | インセンティブによる運用の質向上 |

| 私募による情報制限 | 自由な運用による収益機会の拡大 |

| ロックアップ期間で流動性DOWN | 資金の安定による損失の回避 |

投資家がファンドを選ぶときに考えるポイント

このように高いパフォーマンスを実現するための様々な施策が張り巡らされ、優秀なファンドマネージャが遺憾無くその手腕を発揮できるヘッジファンドですが、投資家はどのような目線で選べば良いのでしょうか。

ほとんどの方が、まず気にしてしまうのがパフォーマンス(実績)でしょうが、

- どんな運用をしているのか(戦略)

- どんなポリシーで運用しているのか(哲学)

などを優先的にチェックしましょう。

ヘッジファンドの場合、「安定してコツコツ運用する」ファンドもあれば「リスクを冒してでも高いリターンを追求する」ファンドなどその方針は様々です。

まずは、自身の運用計画と合わせて、適切なファンドを選択しましょう。

先にパフォーマンスを見てしまうと、ついつい数字に引っ張られて安易に見かけの数字が高いファンドがよく見えてしまいがちなので注意しましょう。

また、そのファンドが具体的にどんな運用をしているのかも必ず合わせて確認するようにしてください。

運用の手法はそれぞれなので、一概に「〇〇投資が良い」などと言うのは様々ですが、少なくともその理論や具体的な投資の内容が理解できるものに投資するようにしましょう。

ヘッジファンドの運用内容については、情報は一般公開はされていませんが、投資家や出資に関して問い合わせた人に対しては、きちんと詳しく説明されるのが一般的です。

もし興味のあるファンドがあれば、まずは問い合わせ/資料請求をして話を聞いてみましょう。

ヘッジファンドは、しっかりとした仕組みのもとに高いパフォーマンスが期待できる優秀な資産運用のサービスです。きちんと本質に目を向けて、優秀なファンドを見極めるようにしましょう。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信