今回は日本の成長企業を中心に投資を行う「ひふみ投信」について取り扱います。

ひふみ投信はテレビでも取り上げられたことがある投資信託で、その特徴的な投資先選定が魅力のひとつです。

「ひふみ投信」の特徴や、投資するメリットとデメリット、これまでのパフォーマンスや評判について解説していきます。ぜひ参考にしてみてください。

- ひふみ投信は日本国内を中心とした成長企業を見極めて運用

- アクティブファンドとしては比較的低い手数料が魅力

- 直近のパフォーマンスはインデックスファンドに敗北

- インデックスファンドは物足りず、投資を楽しみたい人にとっては魅力的

ひふみ投信の基本情報

ファンド基本情報<概要>

| 委託会社 | レオス・キャピタルワークス株式会社 |

| 基本方針 | 長期的な資産形成/国内外の株式に投資を行い積極運用 |

| 投資対象資産 | 株式 |

| 投資対象地域 | グローバル(80%以上が日本株) |

| 手数料 | 購入時手数料 なし 信託財産保留額 なし 信託報酬年率 1.0780%(税抜年率0.9800%) |

| 為替ヘッジ | なし |

参考:ひふみ投信|投資信託説明書(交付目論見書) 使用開始日2022年12月17日

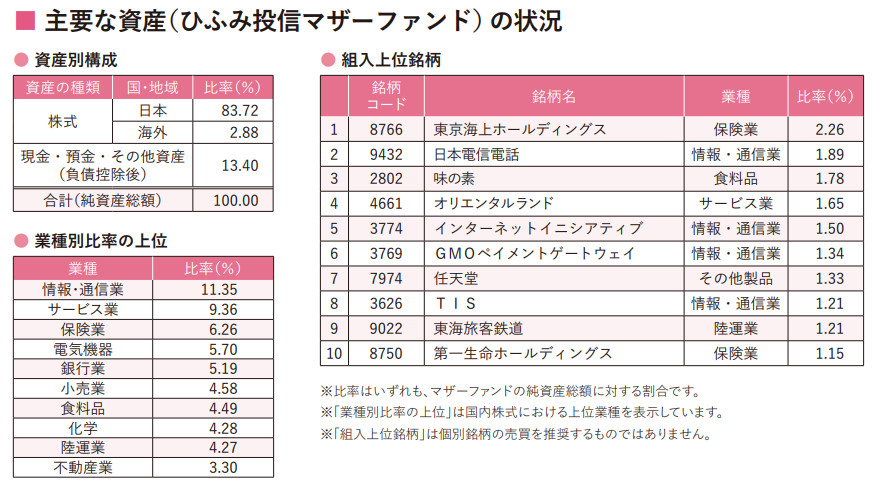

ひふみ投信の主要な投資先を見てみると、業種別では情報・通信業が11.35%と最も多いものの、偏ることなく幅広い業種へ投資していることがわかります。

組入上位銘柄においても、日本電信電話やインターネットイニシアティブといった情報・通信業が目立ちますが、最も保有比率が高い銘柄は保険業の東京海上ホールディングス、10位以内にオリエンタルランドや東海旅客鉄道も含まれ多種多様な業種への分散がうかがえます。

参考:ひふみ投信|投資信託説明書(交付目論見書)使用開始日2022年12月17日

ひふみ投信の4つの特徴

1. 定性的・定量的調査に基づき選定する投資先

ひふみ投信を含む、ひふみシリーズの投資信託は、市場で目立たない中小型銘柄も含めて、将来価値に照らして割安な銘柄への投資する点が大きな特徴の1つです。

ひふみシリーズの他の銘柄については、こちらの記事でまとめて解説しています。

では、どのようにして企業の将来価値を捉えているのでしょうか。

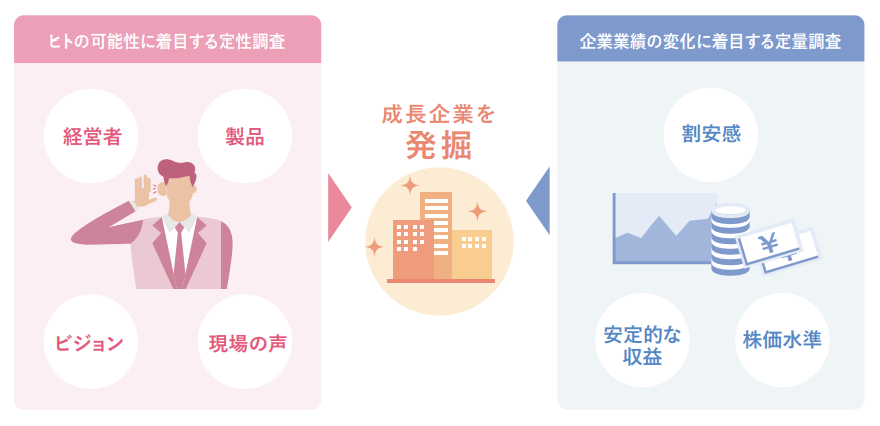

財務指標等の数値を基にした「定量調査」は当然として、それに加えて、数字には見えない「定性調査」も行うことにより、価値を生み出す企業への投資が実現しています。

参考:ひふみ投信|投資信託説明書(交付目論見書) 使用開始日2022年12月17日

特に、定性調査においては、アナリストやファンドマネージャーが企業に足を運び、経営者のみならず現場の社員の声にも触れ、直接目で見て判断しています。

これにより、数字には表れない価値があり、今後成長する企業を発見している点が、ひふみシリーズの大きな特徴と言えるでしょう。

その一例として、均一料金のメガネブランドを運営する株式会社ジンズホールディングス(JINS)が挙げられます。

メガネ市場で価格革命を起こした今や目が離せない企業ですが、ひふみシリーズの投資先となった時には2期連続最終赤字を記録している状態でした。

定量分析だけでは決して優良とは言えない企業ですが、ジンズの社長との対話により今後の成長性を確信して投資を決定。その後、株価は60倍にまで伸びています。

このように成長可能性をはらんだ企業を発掘するひふみ投信への投資は、自身の資産価値向上はもちろんですが、日本の経済成長を応援することにも繋がる投資と言えるでしょう。

2. 守りながら着実に増やす投資

積極的な運用を行うアクティブファンドでありながら、長期的なリターンが見込め、基準価格の変動に気持ちを揺り動かされにくい点もひふみ投信の特徴です。

ひふみ投信は、「多様な価値観に基づいた投資先選定」と、「市場変化への柔軟な対応」によってこの安定感を実現しています。

前者の投資先選定についてですが、例えば、IT企業は今後の業界成長とともに大きな伸長が見込まれますが、ひふみ投信の情報・通信業への投資は1割程度で、業界の分散に重きを置いている方針がうかがえます。

ポートフォリオ全体のバランスを考えて、ハイリスクにならず安定したパフォーマンスが出るように工夫されています。

企業に足を運ぶ定性分析により、目立たないけれども着実に業績が伸びる企業を見つけ出すことで銘柄の多様性を確保し、結果的に長期的なリターンを達成していると言えるでしょう。

後者については、株式市場が高騰している場面では利益確定のために一部株式を売却、割安感のある市場では積極的に買い付けと、株式と現金の保有比率変更を行っています。

このように安定的な運用を行うことで、市場の変動に一喜一憂せず、安心して長期保有できる点は顧客視点に立った商品特性と言えます。

3. 運用者との距離が近いひふみ投信

ひふみ投信の大きな特徴の1つに「運用者の顔が見える」という点があります。

これは、運用者との信頼関係があってこそ、自身の資産を任せることができるという、ひふみの考えが根底にあるためです。具体例を見てみましょう。

ひふみアカデミー

レオス・キャピタルワークス株式会社の最高投資責任者自らが、運用報告の他、株式相場のニュースや見通しを毎月配信

ひふみアニュアルミーティング

運用報告や講演、顧客からの質疑応答といった双方向性の意見交換会を年に1回開催

ひふみの社会科見学

ひふみ投信が投資している企業を訪問することで、投資先への理解を深めることができる見学会

市場に連動するインデックスファンドはもちろん、他のアクティブファンドであっても、このようにきめ細やかな報告や双方向性の交流、投資先を生で見る機会は極めて珍しく、信頼関係や安心感に繋がる取り組みです。

4. ファンド大賞2023を受賞

ひふみ投信は2023年、運用実績が評価されR&Iファンド大賞を受賞しています。

R&Iファンド大賞とは、R&I(格付投資情報センター)が中立的な立場で「優れた運用実績を示したアクティブファンド」を選定・表彰するものです。

ひふみ投信が受賞したのは、過去10年間を調査対象期間とした「投資信託10年」の国内株式コア部門で、最優秀1つ、優秀3つが選ばれるうち、優秀ファンドの1つとして表彰されています。

5,000本以上の投資信託から選ばれるアワードであることから、ひふみ投信の優秀な実績が見えることでしょう。

実際に、ファンド設立以来、ひふみ投信の基準価格は5倍以上に成長しており、同期間のTOPIXの成長が2.3倍であったことと比べても着実に実績を積んでいます。

ひふみちょ投資するメリットと注意すべきデメリット

ひふみ投信にはどのようなメリットデメリットがあるのでしょうか。ここでは3つのメリットと2つのデメリットを紹介します。

メリット① アクティブファンドとしては手数料が低い

ひふみ投信の手数料は下記の通りです。

- 購入手数料:なし

- 信託報酬:年率1.0780%(税抜年率0.9800%)

- 信託財産留保額:なし

インデックスファンドと比較してしまうとやや高めに感じる信託報酬ですが、アクティブファンドとしては比較的手数料が抑えられており、アクティブファンドへの投資にコスト面で悩んでいる人にとっては大きなメリットとなるでしょう。

さらに、5年以上保有すると信託報酬が割引になる「資産形成応援団(信託報酬一部還元方式)」という制度があります。

これは、信託報酬の一部が還元されて、ひふみ投信の買付資金に充てられるもので、現金での還元ではありませんが顧客の保有資産になる制度です。

具体的には、

- 初めの買付から5年経過:信託報酬の0.2%が還元

- 10年経過後以降:信託報酬の0.4%が還元

となっており、資産額が大きくなるほどインパクトが大きくなります。

短期的な取引ではなく、長期保有でじっくりと資産を育ててほしいというひふみ投信の目的が反映された制度です。

メリット② 安心して保有できるひふみ投信

運用者の顔が見えることと、右肩上がりの純資産総額から、アクティブファンドでありながらも安心して買える点がひふみ投信のメリットです。

ひふみ投信は運用者と直接会って報告を受けるセミナーや質疑応答の機会も設けられていることから、基準価額の動きや純資産総額の伸びについて納得のできる説明を受けることができます。自分の商品選択に納得感をもって保有し続けられることでしょう。

2021年9月をピークに純資産総額はやや右肩下がり傾向にありましたが、2023年4月以降は再び順調に回復し、2023年6月16日現在では1,566億円に到達しています。

これは過去最高の1,647億円(2021年9月)に迫る勢いで、今後もファンドとしての人気は続くのではないでしょうか。

特に、2024年からは新NISAが始まります。新たに投資を始める人にとって、顔が見える安心感に強みを持つひふみ投信は、ひとつの選択肢となることが予想されます。今後の純資産総額の伸長に期待が持てる要素と言えるでしょう。

メリット③ NISA商品として購入できるひふみ投信

ひふみ投信は税金が優遇されるNISA/つみたてNISAの対象商品です。

金融庁が選定した長期保有に適したつみたてNISAのラインナップにもひふみ投信が含まれていることを考えると、対象商品の正式な発表はまだですが、2024年から始まる新NISAにおいても対象となることが期待されます。

長期的に大きな基準価格の上昇を目指すひふみ投信にとって、期間が恒久化されて投資枠も1,800万まで増えた新NISA制度はとても相性が良いです。

節税メリットを生かしながら将来的に大きな資産を作ることができるため、ひふみ投信の購入を検討している人は、新NISAでの購入を前提に検討を進めてはいかがでしょうか。

デメリット① ひふみ投信の購入は直接購入に限られる

ひふみ投信はレオス・キャピタルワークス株式会社の口座からしか購入できず、普段使っている証券会社で購入したい人にとっては口座開設のわずらわしさが大きなデメリットとなります。

特にNISAに関しては、複数の証券会社で保有することができないため、ひふみ投信のためにNISA口座の変更まで行うかどうかはためらう人も少なくないはずです。

既に証券口座を持っており、そちらで投資したい場合、ひふみ投信と同じような中身のひふみプラスに投資することができます。ひふみプラスについては、こちらの記事で詳しく解説しています。

一方で、レオス社に口座を開設し、ひふみ投信などの直接販売の商品を購入すると、保有者限定のセミナーやイベントに参加できるといった特典があります。

ひふみ投信の特徴である、顔が見える運用に魅力を感じる人にとっては、一般的な証券会社に比べて面白みがある証券口座と言えるでしょう。

デメリット② インデックスファンドに比べると保有手数料が高い

アクティブファンドであるひふみ投信は、信託報酬が年率1.0780%(税抜年率0.9800%)と、購入時手数料や信託財産留保額はかからないものの、インデックスファンドに比べると手数料が高くなります。

たとえば、業界最高水準の低コストを目指すeMAXIS Slimシリーズの信託報酬は、年率0.09372%(税抜0.0852%)~年率0.22%(税抜0.2%)であり、その違いは歴然です。

これまでのひふみ投信の実績をみると、インデックス(TOPIX)を大きく上回る成績を残していますが、長期の資産形成を考えたときに、果たしてインデックスファンドではなく、手数料の高いひふみ投信を選択するのかは難しい選択と言えるでしょう。

より長期的な資産形成においては、アクティブファンドよりもインデックスファンドのほうが好成績を残しているという傾向もあるため、実績から手数料を差し引いたときの成果まで検討する必要があります。

ひふみ投信のパフォーマンスと評判

ひふみ投信の投資のこれまでの運用実績

ひふみ投信のパフォーマンスについて長期的・短期的の両面から確認してみましょう。

まず、長期的に見るとファンド設立の2008年10月から2023年6月16日現在までの基準価額は6倍近くまでに伸び、好成績を残しています。

2008年に100万円の投資をしていれば、現在600万弱まで膨らんでいることになります。

特に、2013年から2017年の基準価額上昇が顕著で、直近5年間では横ばい傾向ですが、その中でも緩やかな右肩上がりが確認できます。

ただし、直近1年間のリターンを見ると、TOPIXの14.47%に対し、ひふみ投信のリターンは8.13%と下回っています。この傾向は、直近3年、6カ月、3カ月でも同様で、短期的には低い評価とならざるを得ません。

ひふみ投信の良い評判

ひふみ投信を実際に購入している人からの評判はどのようなものでしょうか。

みん評を確認すると以下のような良い評判が見られました。

- 代表者の考え方に賛同できる

- 企業を訪問して投資判断している姿勢に期待できる

- 毎月の運用実績の説明がわかりやすい

- 説明会の場で直接疑問に答えてくれる

- 日本の経済に貢献していると思える

ひふみ投信の特徴である、企業訪問による定性的な企業分析や、説明会開催により運用者との距離が近いところが強みとして評価されています。テレビでも取り上げられたこともあり、会社や経営者の魅力に惹かれて投資を決めた人もいるようです。

ひふみ投信の悪い評判

一方、ひふみ投信購入者の悪い評判としてはどのようなものがあるのでしょうか。

みん評から見えた評判は以下の通りです。

- 購入タイミングが悪かったため含み損が続いている

- 短期的な運用には向かない

- 証券口座を増やしたくない人には向かない

2018年以降、基準価額がそれ以前に比べ伸び悩んでいることも含め、短期的に資産を増やしたい人には向いてないことが分かります。また、ひふみ投信は直接販売のみのため、ひふみ投信のために証券口座を開設しなければいけない点は使い勝手が悪いと評価されてしまっても仕方がありません。

ひふみ投信はどのような人に向いているのか

投資先の選定や運用者との距離の近さなどの特長があるひふみ投信ですが、メリット・デメリットを踏まえて、ひふみ投信が向いている人/向いていない人はどのような人なのか考えていきましょう。

ひふみ投信がおすすめな人

気疲れせずに投資を楽しみたい人

インデックスファンドへの投資はつまらないけれども、個別株をじっくり調べて投資するほどの熱量がない人には、ひふみ投信をおすすめします。

また、セミナーや報告会、社会見学といったイベントがあるため、投資の世界に参加している実感を得やすいのがひふみ投信の特徴です。

アクティブファンドだからこその値動きを楽しみながらも、比較的安定した値動きを目指すひふみ投信であれば、市場の乱高下に神経をすり減らすことも少ないためです。

個別株を吟味する労力や保有リスクは回避しながら、株式投資を参加型の趣味として楽しめるのではないでしょうか。

日本の経済成長に繋がる意味のある投資をしたい人

米国株や全世界株の購入は考えておらず、自分の投資が日本の経済成長に繋がる実感を持ちたい人にはひふみ投信が適しています。

企業の経営者や現場の空気を踏まえて投資先を決定しているひふみ投信を購入することで、日本において今後成長する優良企業を後押ししていることを実感できるからです。目立たない中小規模の企業にも投資をしているため、個別株の購入では見つけられなかった企業にもひふみ投信を通して投資することができるでしょう。

ひふみ投信をおすすめできない人

コストをかけずに効率よく資産形成したい人

ひふみ投信の信託報酬手数料は1%を超えており、投資信託としてコストが安いとは決して言えません。できるだけ低コストで長期の資産形成をしたい人は低コストのインデックスファンドを選択するべきでしょう。

特に最近は投資信託の低コスト化が激化しており、信託報酬が安い商品との差が明確になっていくことが予想されます。

いつもの証券口座を使いたい人

ひふみ投信を購入するためには、レオス・キャピタルワークス株式会社の証券口座を開設する必要があります。口座開設にわずらわしさを感じる人やすでに別の証券会社でNISA口座を保有している人は、デメリットのほうが大きくなってしまうでしょう。

特にNISA口座については一つの証券会社でしか持つことができないため、現在の口座から新たにレオス・キャピタルワークス株式会社の証券口座に移管する必要があります。

レオス・キャピタルワークス株式会社のひふみシリーズの中には、一般の証券会社で購入できる商品もあります。

投資先選定の考え方に賛同でき、ひふみシリーズに興味がある人は、一般の証券口座から買えるひふみプラス(解説記事はこちら)などに投資するのも一つの方法です。

日本株に期待していない人

ひふみ投信の投資先の8割は日本の株式です。過去50年の成長を見ても、世界の成長に比べ日本株の成長は見劣りするところがあります。

今後日本の経済成長に期待をしていない人にとっては物足りない商品、成長を見込めない商品であり、米国や全世界に投資する商品を選択するべきでしょう。

ひふみ投信のまとめ

ひふみ投信は投資先の選定方法や運用者との距離の近さなど強い個性を持つ投資信託です。

この個性に魅力を感じ、日本の株式市場に楽しみながら投資したい人は投資先の候補に入れてみてはいかがでしょうか。セミナーや報告会等、これまで体験したことのない投資経験を味わえる点も魅力的です。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信