ヘッジファンドに興味はあるけれど

「よくわからない」

「自分には手の届かないものだと思っている」

「難しそう」

と敬遠してしまっている人もいるのではないのでしょうか。

ヘッジファンドは意外と身近な存在で誰でも簡単に投資することができます。

また、実は「投資にのことがあまりよくわからない」「自分で運用する自信がない」という初心者にこそおすすめできる運用方法です。

今回は、そんな気になるヘッジファンドについて基本的なことからその特徴・注意点、おすすめファンドまで徹底的に解説していきたいと思います。

ヘッジファンドとは

ヘッジファンドは、投資を主事業とする金融機関であり、ベースは投資業です。

あくまでも投資の専門機関ですが、投資家(=出資者)から集めた資金をまとめて運用し、その成果を出資者に還元する資産運用のサービスとしての側面もあります。

投資で成果を上げているファンドに、「自分たちの資金もまとめて運用して欲しい」という投資家が後乗りし始めたのが、ヘッジファンドが事業を拡大し始めたきっかけです。

また、ファンドとしても、少しでも大きな資金を運用した方が投資の幅も拡がり、より高いパフォーマンスを出しやすくなるため、ファンドと投資家の双方にメリットがあります。

- ヘッジファンドは投資を専門にする金融機関

- 投資家は、運用の利益に相乗りできる

- ファンドは運用規模が大きくなることで投資の幅が拡がる

ヘッジファンドは「〜〜な運用をしたい」「〜〜に投資したい」という投資・運用が主目的であり、投資家から資金を集めるのは、あくまでも手段に過ぎません。

最近の金融商品の多くは、投資家から資金を集めることを目的とし、そのために(=投資家の気を引くために)有効な運用の方法を後付けで考えるものが多数です。

これこそが、一般的な投資信託などとは大きく異なる、ヘッジファンドのポイントであり存在意義でもあります。

投資信託は、運用するために資金を集めるのではなく、資金を預かるために運用をしているに過ぎません。

ヘッジファンドの多くは、投資のチャンス・プランが先にあり、それに賛同した投資家が資金を預けるものです。

よく似たようなものと混同してしまう人がいますが、

「お金を集めるために(一応)運用する」投資信託 と

「運用するために、(できれば)資金を集める」ヘッジファンド

ではその本質が大きく異なります。

※この違いは、手数料をはじめ様々なポイントに現れています。その違いについても後半で解説していきます。

元々は、資産家や富裕層を中心に、口コミや紹介などのみで募集をしていましたが、最近は一般の投資家にも募集の間口を広げたファンドが増えてきています。

そのため、資産運用の選択肢の一つとして候補とされるようになってきました。

ヘッジファンドの期限は、1920年代にまで遡り、ベンジャミン・グレアム(Benjamin Graham)とジェリー・ニューマン(Jerry Newman)による「グレアム=ニューマン・パートナーシップ」が最初とも言われています。

また、その後アメリカの経済学者であるアルフレッド・ジョーンズ(Alfred Winslow Jones)が、1949年に初めて「ヘッジファンド」という言葉を使用したと言われています。

※諸説あります

ヘッジファンドの仕組みと特徴

ヘッジファンドは、資産運用ができる金融サービスですが、株や投資信託のように証券会社で取り扱われているいわゆる「証券」とは異なります。

ヘッジファンドでの運用は、特有の仕組みと特徴があるので、

- 契約、運用スキーム

- 手数料体系

- 運用方針(絶対収益の追求)

の3つのポイントに絞ってそれぞれ解説していきます。

契約・運用スキーム

ヘッジファンドは、株式投資や投資信託などとは異なり、証券を買うわけではありません。

投資家は、出資者としてヘッジファンドと直接契約をし、契約に際し必要な資金をファンドに預け入れます。

証券会社などでの取り扱いもないため、株や投資信託などと同じではない点に注意しましょう。

「私募」とは、自己募集のみで投資家を集める方法です。

大々的に広告を出して大多数の投資家を募集するようなことはせず、基本的には紹介や口コミによって出資者を募集します。

主に、資産家や金融関係者、銀行などを対象としていますが、私募の範囲内で接点のある個人投資家からの出資も受け付けている場合があります。

※反対に、銀行や証券会社に卸し、広告なども出して投資家を募集する投資信託などは「公募」と言います。

ヘッジファンドは私募にすることで、募集方法や投資家の人数には制限がかかりますが、一方でファンドごとに自由な運用ができるというメリットがあります。

また、仮に公募にする場合、会社の設立や免許(第一種、第二種金融商品取引業など)の取得にかかる、時間や手間隙、費用などを抑えることができ、より効率的で経済的なファンド経営ができるようになります。

ヘッジファンドは直接契約するため、運用のスキーム(仕組み)が非常にシンプルで、ファンドに支払う手数料以外にややこしいコストがかかりません。

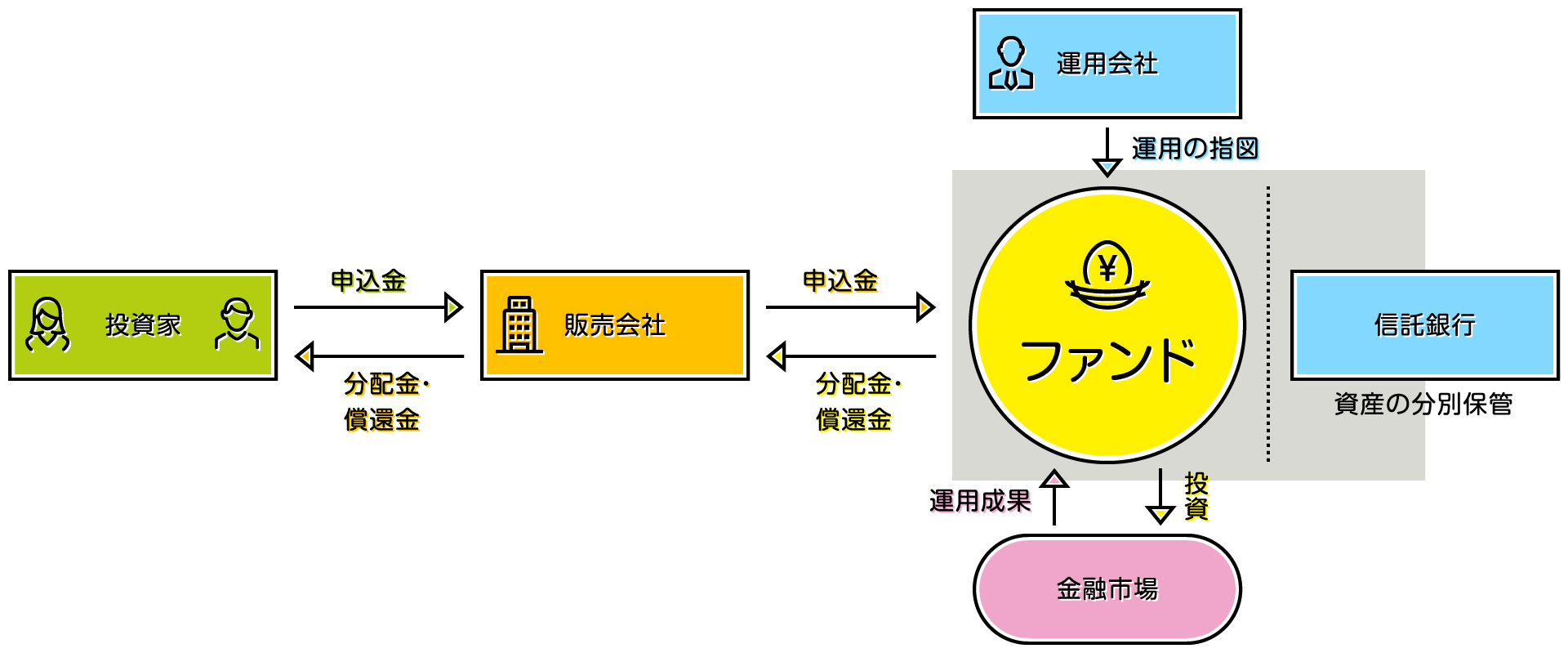

一方の投資信託は、運用を担っている「運用会社」以外にも、証券の売買を担っている「販売会社(=証券会社)」、資産管理を担う「信託銀行」など、運用のスキーム(仕組み)の中に、様々なプレイヤーが登場します。

このように、運用のスキーム(仕組み)が複雑になりプレイヤーの数が多くなると、その分それぞれが手数料・報酬を必要とします。

結果、目には見えないコストが裏で多重に発生し、ファンドのパフォーマンスは、金融市場の運用成果よりだいぶ引かれてしまいます。

ヘッジファンドは、不要なプレイヤーがいないため、スキームもシンプルであり、余計なコストもかからず、運用の成果をダイレクトに、より効率よく享受することができます。

- ヘッジファンドはスキームがシンプルで、不要なコストがかからない。

- その分、運用の成果がより効率的に投資家に還元される。

手数料体系

ヘッジファンドで必要になる手数料は主に以下の3種類です。

- 契約手数料

- 信託報酬(運用管理費用)

- 成果報酬

契約手数料は、投資信託における「購入時手数料」に相当します。

ヘッジファンドと契約し、新規に出資・増資等する際に、出資金に応じて支払う手数料です。

また信託報酬は、資金を預けている間、出資額に応じて継続的に支払う手数料です。

これは一般的な投資信託にも共通しています。

そして、ヘッジファンド最大の特徴は、「成果報酬」が導入されている点です。

成果報酬は「運用の成果」に応じて課せられる手数料であり、固定でかかる費用ではありません。

ファンドの成果が確定するタイミング(※)でファンドの「成果」に応じるものであり、運用の結果がプラス出なければ支払う必要はありません。

※ヘッジファンドは、ファンドごとに決算のタイミングが決まっており、その都度運用の成果が確定されます。頻度は、1ヶ月に一度のものから、3ヶ月(四半期)ごと、半年ごと、1年単位のものまで様々です。

成果報酬は「絶対収益」を追求するヘッジファンドならではの手数料であり、運用で成果が出せなければヘッジファンドとしても利益を得ることができません。

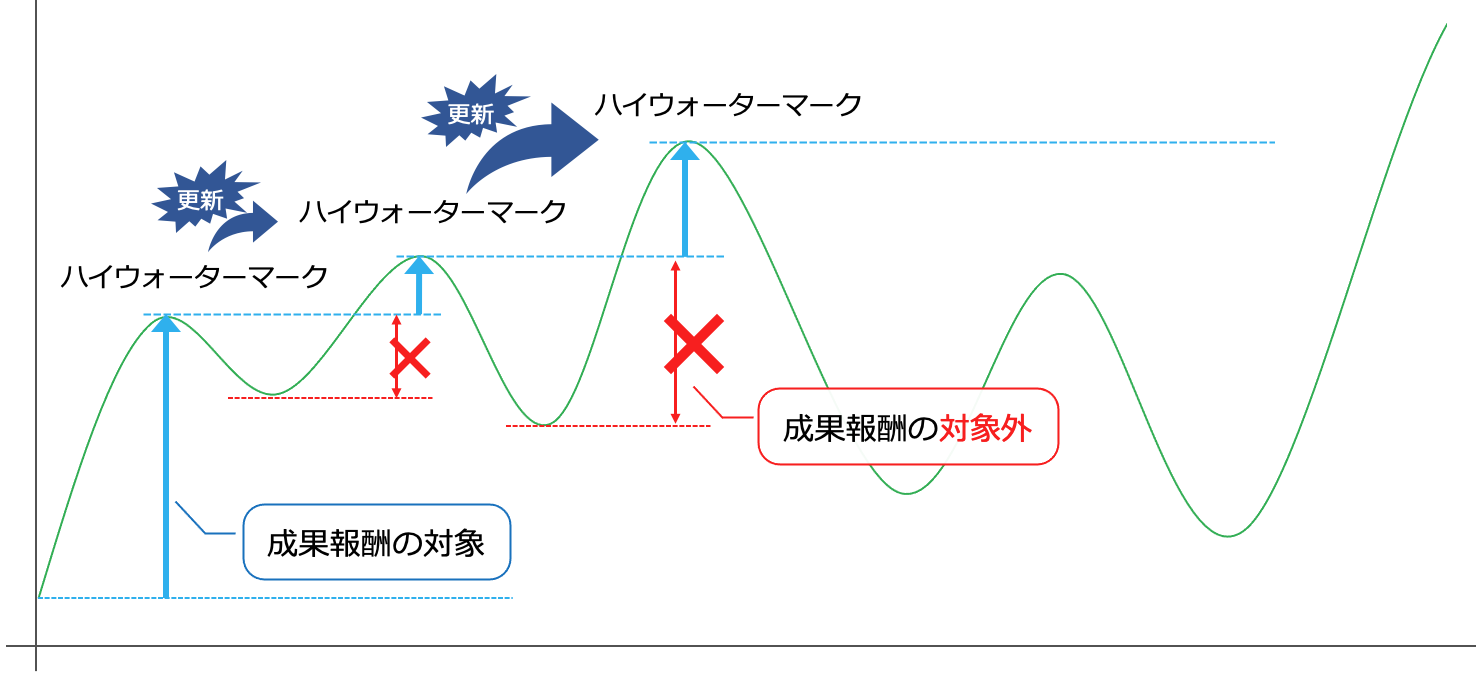

ヘッジファンドの成果は、ハイウォーターマーク(HWM)によって定義されます。

仮に、1,000万円から運用をスタートし、1,100万円になった場合の成果は、+100万円です。

その後、運用がうまくいかず一度1,050万円まで減ってしまったとしましょう。

さらに運用を続けて、資産が1,200万円まで増えた場合の成果は、1,050万→1,200万円の+150万円ではなく、一度記録した1,100万→1,200万円の+100万円です。

この考え方(この場合の1,100万円)がハイウォーターマークです。

※水は、一度でも到達した推移に跡が残ります。最も高かった位置は水の跡(ウォーターマーク)によって確認できます。

仮に、ハイウォーターマークの設定がなければ、ヘッジファンドは1,000万円→500万円→1,000万円→500万円→1,000万円→・・・と運用しているだけで、資産を増やさなくてもときどき成果が出ているかのように錯覚してしまいます。

そのように、見せかけの運用成果ではなく、本当に成果が出た(真に資産が増えた)分のみを対象とするのが成果報酬です。

成果報酬が課される分、一見するとヘッジファンドの手数料は、投資信託などと比べて割高に見えます。また、一般的に契約手数料(購入時手数料)や信託報酬も、投資信託と比べて割高の傾向があるため、「ヘッジファンド=手数料が高い」と感じている人も多いはずです。

ですが、ヘッジファンドの手数料は、ファンドと投資家の間で取り交わされるものが全てであり、その他の費用がほとんど発生していません。

結果として、スキーム全体で見ると、ヘッジファンドと投資信託とでは、トータルで支払っているコストは大きく変わりません。

むしろ、運用の成果に責任を負わない投資信託の手数料は、いくら表面的に割安でも「安物買いの銭失い」に他なりません。

表面的な手数料の種類や利率に左右されることなく、「投資全体」で考えたコストをしっかりと意識しましょう。

そもそも手数料で投資先を比較するのは、運用においてまったく重要ではありません。

- ファンドA:手数料10%、パフォーマンス15%

- 投資信託B:手数料1%、パフォーマンス5%

の2つの投資先を比べてみましょう。

ファンドAの手数料は投信Bの10倍であるにもかかわらず、パフォーマンスは3倍です。

一見すると、投資信託Bの方がより効率的なようにも見えますが、実際に投資家に還元されるリターンは

- ファンドA:15% −10% =5%

- 投資信託B:5% −1% =4%

と、ファンドAの方が大きくなります。

投資において重要なのは、最終的なリターンであり、途中で差し引かれる手数料の大小ではありません。

目先の費用に踊らされて本質を見失わないように注意しましょう。

また、Barclays(世界的なイギリスの投資銀行)によると、手数料の高いファンドの方が、より高いリターンが期待できるということが最新の調査によって明らかになっています。

このことからも、見かけの手数料に左右されることは決して得策とは言えません。

絶対収益の追求

ヘッジファンドでは常に「絶対収益」を追求しています。

絶対収益とは、収益の「絶対値」がプラスになっている状態であり、相場や他者と比較して「相対的」な収益を追求しているわけではないということを意味します。

そもそも、ヘッジファンドは「投資・運用によって資産を増やす、利益を得る」ための会社組織であり、成果も得られないのに運用していても存在意義がありません。

リーマンショックやコロナショックのように相場が落ち込んでいる時期でも、市場に対して「相対的」な勝ちではなく、絶対的にプラスの収益を期待できるのがヘッジファンドです。

長期間安定して運用を依頼するのであればヘッジファンドが適している理由には、この「絶対収益」の追求が欠かせません。

絶対収益を追求するヘッジファンドとは異なるのが、「相対的な」成果を追い求める投資信託です。

投資信託は、市場平均や業界平均と比較して勝って(上回って)いればOKという考え方なので、コロナショック時のように市場がマイナス30%の期間は、マイナス10%でも十分な成果として認められてしまいます。

「自分で運用しているよりはマシだった」

「相場で適当に買うぐらいだったら、もう少しマシな成果が期待できる」

のが投資信託です。

株式市場が未来永劫右肩上がりなのであれば問題ありませんが、多かれ少なかれ上下するのが市場の動きです。

特に、中長期での運用を考えている場合、10~15年に一度は世界的な恐慌が訪れると言われています(1993年, バブル崩壊、2008年, リーマンショック、2019年, コロナショック)

これは、過熱した市場の熱を放出するある種の摂理であり、右肩上がりの株式市場を是正する健全な値動きです。

投資の世界では「コツコツ、ドカン」と言われ、中長期でコツコツ上げた株価は定期的にドカンと落ちると言われています。

長期投資をするのであれば、この暴落のタイミングの度にそれまで少しずつ蓄えてきた資産を減らしてしまうような投資では意味がありません。

資産運用をするのであれば、相対的な成果ではなく「絶対収益の追求」こそが重要でしょう。

ヘッジファンドのパフォーマンス

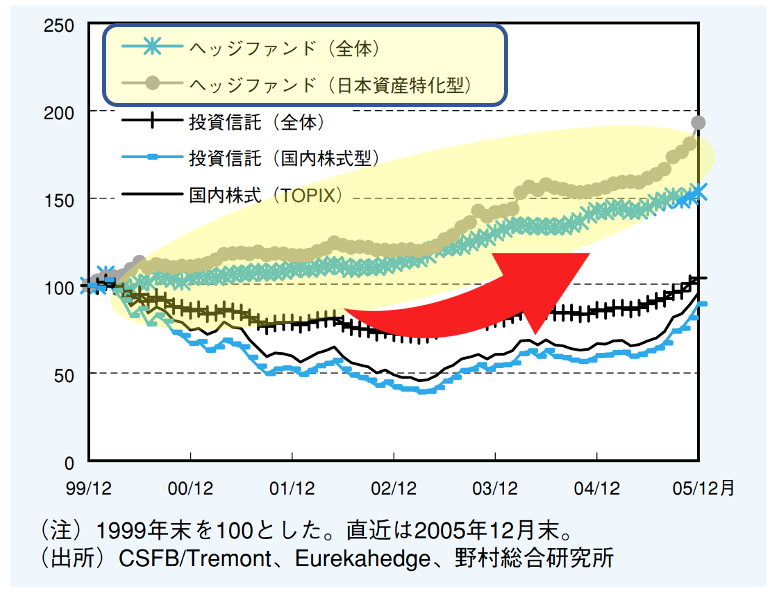

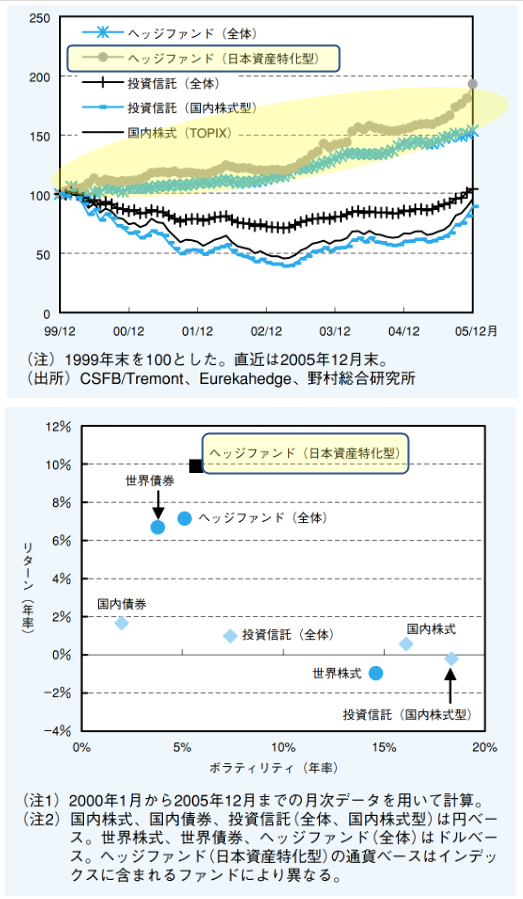

このように、成果にコミットするヘッジファンドでは、実際に高い運用成果が出ているというデータがあります。

以下のグラフは、ヘッジファンドと投資信託のパフォーマンス推移を、国内株式(TOPIX)と比較したものですが、ヘッジファンドのパフォーマンスが圧倒的に高いことが明らかです。

参考:ヘッジファンドのパフォーマンス特性 ~リスク・リターンの背景~

とくに、このデータの期間は、株式市場が横ばい〜マイナス成長であり、その中でもパフォーマンスが堅調に右肩上がりに推移しているところは見逃せません。

この高い運用成果こそが、古くから金融市場でヘッジファンドが高く評価されてきた最大の理由であり、富裕層や資産家に支持されているポイントでもあります。

このグラフからもわかるようにヘッジファンドは業界平均で6年で2倍=年12%程度のパフォーマンスが期待できます。

一方で、年20%も30%もの異常なリターンが期待できるわけではありません。

市場の成長を差し引いて考えると、年10%前後が期待できるパフォーマンスでしょう。

モーニングスター社(世界有数の格付け機関)の調査によると「年15%以上のリターンを15年以上」出しているファンドは、5,500社以上ある全体の0.4%しかありません。

この「年10%」という数字を少し物足りなく感じる人もいるかもしれませんが、これは十分に驚異的な利回りです。

仮に、年10%で10年運用すると2.6倍、20年で6.8倍にもなります。

長期で安定して運用すると「複利の効果」によってこれほどまでに成果は大きくなります。

それでも、そのパフォーマンスを50年以上続けることで、資産を数千倍にもしており、天文学的な資産を築いています。

投資のプロであるヘッジファンドでさえ、年10%程度が適切なパフォーマンス目標です。個人投資家としては、年5~10%もの利回りで運用できれは十分でしょう。

ヘッジファンドと投資信託の違い

ここまでヘッジファンドの説明してきましたが、よく似たものとして混同されてしまう「投資信託」との比較で考えてみましょう。

「お金を集めるために(一応)運用する」投資信託と

「運用するために、(できれば)資金を集める」ヘッジファンド

という違いがあることは冒頭で説明しました。

この違いは「成功報酬」の有無という手数料体系の差にも表れていますが、もう一つ重要な違いに、販売や運用をしている人物が投資に参加しているかどうかという点があります。

ヘッジファンドは「そもそも自分たちが運用したい=運用で利益を得るチャンス・自信がある!」というのがスタートにあるので、当然の事ながら、ファンドマネージャをはじめヘッジファンドに関わる全ての人が自身のファンドに出資しています。

運用を担うファンドマネージャはもちろん、投資家との窓口になる営業担当者も出資しているはずです。

一方で、投資信託の場合、そのファンドを運用している運用会社のメンバーもそうですが、それを取り扱っている証券会社の窓口のスタッフがそれに投資しているとはとても思えません。

私は、「この銘柄がおすすめですよ。買ったら値上がりしますよ」と勧めてきているのですから、自分自身がまっさきにその証券を買ってしかるべきだと思います。

もし気になるようでしたら、窓口で投信を勧められたときに「あなたも買ってますよね?」と聞いてみてください。

投資信託への投資に数百万円も必要なのであれば「私には資金がなくて、、、」となる可能性もありますが、投資信託のほとんどは数万円もあれば十分に投資することができます。

にも関わらず、その投資信託を買っていないのであれば、それは本心からおすすめできる銘柄ではないのでしょう。

もちろん証券会社にも事業があり、営業販売員(セールス)にもノルマがあるでしょうから、個人を責めるつもりはありませんが、私たち投資家からすればそんな事情は関係ありません。

投資家にとって「本当に価値のあるもの=利益に繋がるもの、儲かるもの」こそをおすすめして欲しいのです。

ヘッジファンドはファンドマネージャ(運用責任者)をはじめ、ファンドのメンバーが出資しており、彼らの「おすすめできます!ぜひ出資してください!」という言葉は完全に本心でしょう。

彼ら自身が資産を預け入れているのであれば、信頼もできます。

その信頼の差、本気度の差が、成功報酬というシステムの差や、パフォーマンスの差に表れています。

ヘッジファンドで運用する際の注意点

ヘッジファンドでの運用には魅力も多い一方で、注意しなければいけないポイントもあります。

まずはじめに、ヘッジファンドは「私募」という特性上、投資家の数も限定されるため、出資に際し最低金額のハードルが設定されています。

海外の著名なファンドなどで「1億円から」などというものも珍しくありませんし、国内の中小型ファンドでも最低でも1,000万円は必要になります。

どの程度の資金を余裕を持って準備できるのかよく考える必要があります。

また、ヘッジファンドはいつでも自由に資金を出し入れできるものではありません。

期間はファンドごとに異なりますが、数ヶ月から長いものでは1年単位で資金を動かせないところもあります。

この資金を出し入れできない期間を「ロックアップ期間」と呼びます。

このロックアップ期間の長さは資産の流動性に大きく影響します。

仮に貯金が1,000万円の人が、全額を出資してしまった場合、余力がなくなり有事の際に対応することができません。

1,000万円を投資したいのであれば、最低でも1,500万〜2,000万円程度の貯金があるか、日々の生活でまだまだ貯えていける余裕が必要でしょう。

この「最低出資金(1,000万円)」と「ロックアップ期間」の2つは常に念頭において投資の判断をする必要があります。

ファンド選びのポイント

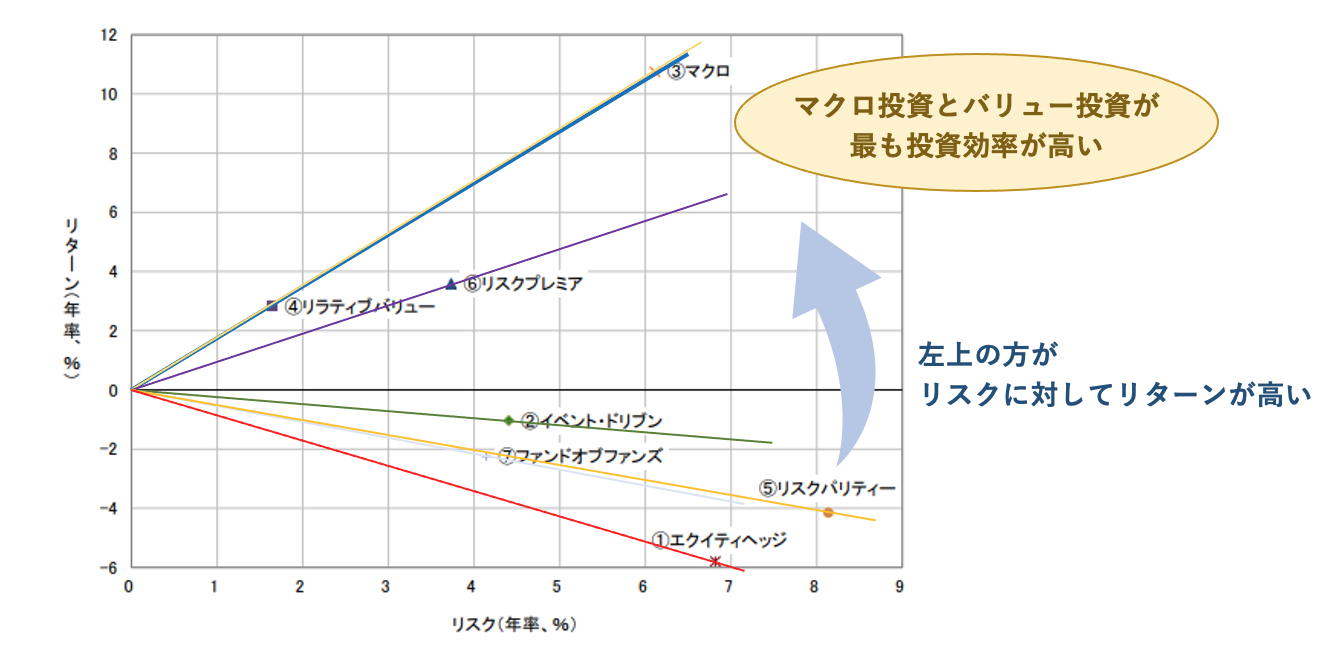

ヘッジファンドには様々な種類があり、その特徴はそれぞれ違っています。

そんな数あるファンドの中から、自分にあったものを選び出さなければいけません。

誰もが「儲かるファンドがいい!」と考えるでしょうが、投資に絶対はありません。

その中でも、少しでもリスクが低く、着実なリターンが期待できるのはどんなファンドでしょうか。

ここではファンドの「投資戦略」に着目して考えていきたいと思います。

ヘッジファンドは、それぞれ運用の目標があり方針があります。

ファンドの運用方針とは

「リスクを取ってでも短期的に高いリターンを狙う」

「安定した運用を長期間続ける」

「世の中の面白いもの、新しいものにチャレンジした投資をする」

など、それぞれの嗜好が表れたものです。

個人の投資家の場合、「長期間」「安定的」に運用したいと考えている方が多いでしょう。

そんな「長期・安定運用」に適した投資戦略を採用しているファンドを選ぶ必要があります。

例えば「FXで安定的に運用します」「インド集中投資で長期間運用します」といったファンドの場合、戦略と方針がマッチしていないので注意が必要です。

やはり「長期・安定運用」には、それに適した投資戦略があります。

代表的なものはファンダメンタルズ分析をベースとしたものや、バリュー投資などでしょう。

バリュー投資とは、企業のバリュー(Value=価値)に着目し、資産価値が高く株価が割安な銘柄に投資する投資手法です。

企業の価値分析(ファンダメンタルズ分析)を重視し、株価に明確な根拠がある銘柄に投資するため、値下がりするリスクが小さく、安定的な運用が期待できます。

一方で、「どのように収益を具体化するのか」という具体的な方針が明確かどうかも確認しましょう。

M&Aなどを積極的に仕掛けていくファンドもあれば、アクティビストとして株主として積極的に経営に携わっていくファンドもあります。

方針はファンドごとに様々ですが、具体的な戦略や施策が明確であれば、より良いでしょう。

これらのポイントを踏まえた上で、それがきちんと実現されるのかを見定めるためにファンドマネージャの経歴などをチェックすると良いでしょう。

10年の運用歴があっても、ずっと為替トレーダーだった人だった場合、ベンチャー投資には向いていないかもしれません。

「オリンピック選手をサッカーのコーチとして誘致したら、元体操選手だった」などという話になってしまわないように注意してください。

また、これまでのパフォーマンスを確認する際にも同様の視点が重要になります。

「利回りが〇〇%!」などという数字ばかりに目がいってしまうかもしれませんが、数字の大小だけでなく、その推移が投資戦略や運用方針をきちんと反映されているかが重要です。

同じ「10年で2倍」になっているファンドでも

- リスクを取った運用で数年に一度大きく当てるファンドと

- 少しずつ着実に勝ちを積み重ねていくファンド

ではパフォーマンス推移が異なるでしょう。

求めるパフォーマンス(ローリスク・ローリターン or ハイリスク・ハイリターンなど)を前提に

- 運用方針とそれにマッチした投資戦略

- それを達成できるファンドマネージャの経歴

- 戦略が実現できてきるパフォーマンス

の3点をファンド選びの際には重視しましょう。

なぜ国内ファンドがおすすめなのか

日本にヘッジファンドはまだまだ多くないですが、可能であれば国内ファンドでの運用をおすすめします。

理由は大きく2つあり、1つ目は(おそらく)この記事を読んでいるあなたが日本人(あるいは日本に在住している方)だからです。

日本人であれば、海外のファンドよりも国内のファンドの方がより早く・簡単にコミュニケーションを取れることは間違いありません。

大事な資金を預けるファンドなので、ファンドの運用方針や投資戦略、細かい契約の内容、ファンドメンバーの人となりまできちんと把握できるに越したことはありません。

海外のファンドは英語でのコミュニケーションが求められるでしょうし、その国々の商習慣や法律にも精通している必要があります。

こんなご時世でもありますし、直接会って話すことは難しいでしょう。

やはり日本人であれば、その強みを活かして日本のファンドを活用するべきです。

そしてもう1つの理由ですが、日本国内市場に投資しているファンドの方がリスクも低くパフォーマンスが高いというデータがあります。

参考:ヘッジファンドのパフォーマンス特性 ~リスク・リターンの背景~

これは、日本国内の株式市場においては、やはり日本のファンドが優位であることの表れでしょう。

特に中小企業の場合、海外(英語)に対応していない場合も多く、外国人投資家が参入してこないため、国内ファンドの一人勝ち状態になっている場合もあります。

- 日本人であることのメリットを活かせる

- より高いパフォーマンスが期待できる

日本国内のファンドが、特に投資初心者にはおすすめです。

おすすめファンド紹介

では、最後に国内のファンドからおすすめを1つ紹介したいと思います。

BMキャピタル(BM CAPITAL)は、国内の中小企業に投資する日本のヘッジファンドです。

長期・安定運用を重視し、バリュー投資を基準に投資先を選定します。割安で値崩れしにくい銘柄に投資した後、アクティビストとして経営に参画し、株価の向上に努めています。

最低出資金は1,000万円に設定されており、比較的始めやすいファンドと言えるでしょう。

BMキャピタルも私募のファンドのため、直接問い合わせて接点を作り、面談等を通じて契約に至る必要があります。

まずは、問い合わせていろいろと詳しく話を聞いてみましょう。

ヘッジファンドはまだまだ日本では馴染みがなく、よくわからない部分も多いかもしれません。

とはいえ、メジャーなものではないからといってリスキーなものとも限りません。

無知を理由に、本当に価値のあるものを遠ざけてしまうのは、非常に大きな機会損失です。是非この機会にヘッジファンドについて色々と情報収集をして、運用を検討してみてください。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信