ファンド選びの際に投資家が気にするポイントの一つに「手数料」があります。

パフォーマンス、利回り、リターンが不確実なのに対し、あらかじめ明確に設定されている手数料は、誰の目にも明らかに、比較・検討がしやすく多くの投資家が気にしがちです。

ですが、手数料の比較は初心者こそ陥ってしまいがちな落とし穴にもなり得ます。

目に見えてわかりやすい手数料を気にしてしまう人は多いですが、そこにばかり注目してしまって投資の本質を見落としてしまっては元も子もありません。

ここでは、投資信託とヘッジファンドの手数料相場や仕組みを解説しつつ、手数料についての正しい評価の仕方について考えていきたいと思います。

どんなに少額でも余計なものにコストを費やせば「安物買いの銭失い」です。

一般的な3つの手数料

投資際に手数料が発生するものとして、主に投資信託やヘッジファンドなどが考えられます。

世の中には数多くの投資信託・ヘッジファンドがありますが、どのファンドの手数料も一般的に

- 購入手数料・信託財産留保額

- 信託報酬

- 成果報酬

の3種類です。それぞれどのようなものか見ていきましょう。

購入手数料・信託財産留保額

「購入手数料」は「発行手数料」とも呼ばれ、ファンドとの契約・出資時、投資信託の購入時に支払う手数料のことです。

契約時の事務手数料のようなものと考えてよいでしょう。

購入手数料は、ファンド契約時・購入時にのみ発生し、払いきりです。

例えば、手数料が5%のファンドに1,000万円出資すれば50万円、手数料が1.5%の投信を100万円分購入すれば1万5,000円を支払うことになります。

パーセンテージの設定は、ファンド・投信の銘柄にもよりますが、一般的なヘッジファンドでは3~5%、投資信託では0~1%を目安にしておくとよいでしょう。

特に投資信託については、購入手数料が0%のものを「ノーロード」と呼びます。

一方の、「信託財産留保額」は出金・解約時に支払う解約手数料のことです。

ですが、こちらは一般的にほとんどゼロに設定されているので、あまり気にしなくても大丈夫です。

信託報酬

信託報酬は、預けている資産・保有している投資信託の純資産に応じて継続的に支払う手数料のことです。

通常「年利」として設定され、それを割り戻すことで月単位、日単位で支払い続けます。

信託報酬は、売買に必要な事務手数料や、口座の維持費用など、投資する上で日々必要になる基礎的なコストに当たるものと考えることができます。

一般的なヘッジファンドで年3~5%、投資信託では年1~3%が目安となります。

成果報酬

成果報酬は、文字通り運用の成果に応じて支払う手数料です。

運用成果に応じて課され、ヘッジファンドでは一般的に20~50%が相場とされています。

成果報酬は、ヘッジファンドの事業の主たる目的である「運用によって資産を増やす」という営みに課される費用です。

先述の信託報酬が組織の維持・存続のために必要な最低限のコストとすると、成果報酬こそがヘッジファンドの利益の根幹です。

つまり、ヘッジファンドは成果報酬をきちんと得るために、全力で運用しパフォーマンスの最大化を追求します。

一方の投資信託の場合、成果報酬は基本的にかかりません(ゼロです)。

これは投資信託の事業目的(存在意義)が「運用によって利益を得ること」ではなく、「運用をすること」というプロセスそのものにあるためです。

投資信託は多種多様にありますが、あくまでもルールに則って運用を代行するものであり、その中から「資産が増えそうなもの」を私たち投資家が自分で選びださなければいけません。

先述の信託報酬と合わせて、成果報酬がどのようにかかるのか具体的に計算してみましょう。

例)1,000万円の資金を年20%の利回りで運用し、手数料が以下のファンドX

- 信託報酬:年5%

- 成果報酬:成果の40%

表面利回りは、1,000万円に+20%で1,200万円になりますが、ここから手数料が引かれていきます。

信託報酬は「預かり資産の5%」なので、ここでは1,000万円×5%=50万円です。

成果報酬は「運用益の40%」なので、ここでは150万円(200万-50万円)×40%=60万円になります。

これら2つの手数料が引かれるため、最終的には1,200万円 – 50万円 – 60万円=1,090万円が実質のリターンになります。

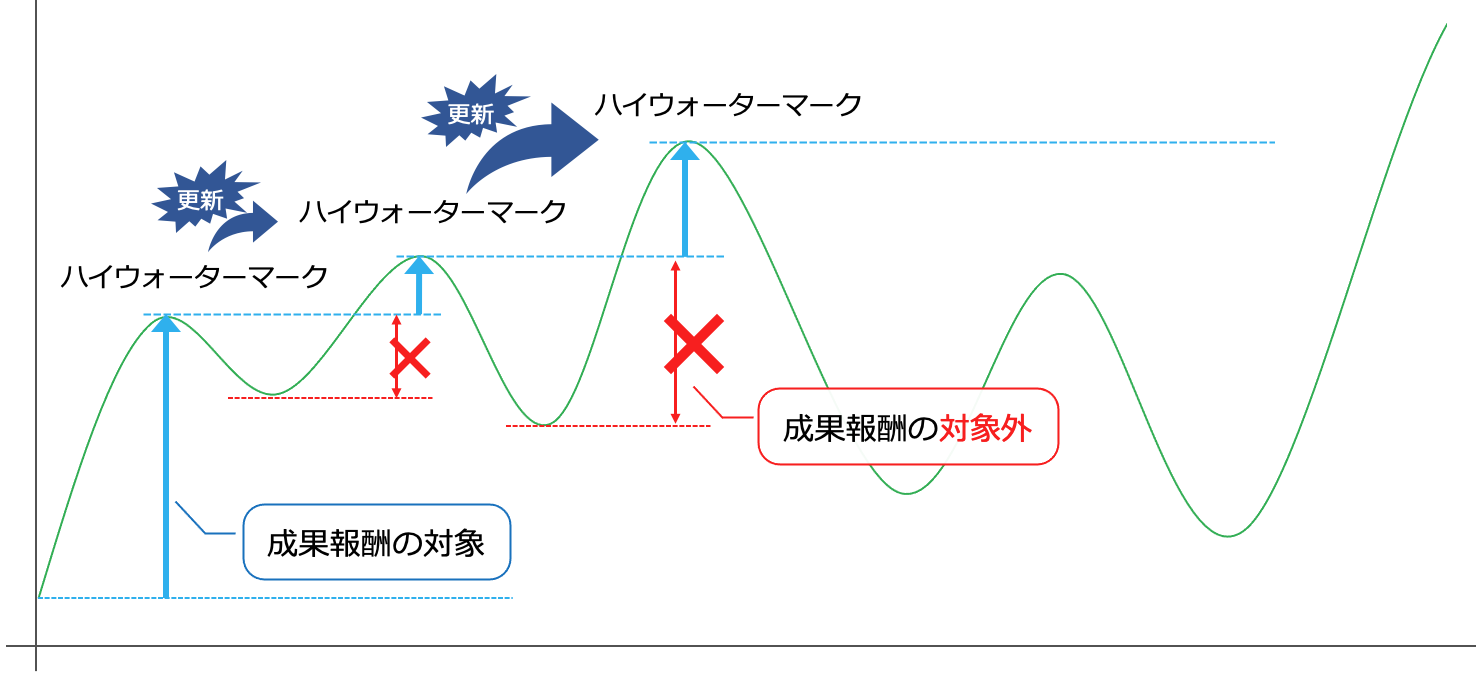

ハイウォーターマーク

ヘッジファンドの成果報酬の計算は、「ハイウォーターマーク」を基準に行われます。ハイウォーターマークとは、あなたが出資・購入して以降そのファンドが記録した純資産の「最高額」を指します。

過去最高の基準価格を上回った成果こそが、本当の意味での成果だと考えるヘッジファンドの最も紳士的な考えの一つです。その人の資産が真に増えた(収益)分のみが、成果報酬の対象となります。

少しややこしい気もしますが、出資者である投資家が損をしないための考え方です。

手数料まとめ

ここまで紹介してきた3つの手数料をまとめると以下のようになります。

| 手数料 | 概要 | 基準 | 目安 | 頻度 |

|

| ヘッジファンド | 投資信託 | ||||

| 購入手数料 | 出資金・購入金額に 応じて |

出資 |

3~5% | 0~1% | 単発 |

| 信託報酬 | 継続的に固定で | 預かり資産 | 資産に対し 年3~5% |

資産に対し 年1~3% |

継続 |

| 成果報酬 | パフォーマンス に応じて |

ハイウォーターマーク | 成果の 20~50% |

なし | 継続 |

手数料比較シミュレーション

2-20 vs 5-50 vs 1-ゼロ

このように様々な手数料を持つヘッジファンド・投資信託ですが、実際に様々な手数料のファンド・投信で、手元の利回りがどのようになるのかシミュレーションしてみましょう。

ここでは、以下の3パターンを比較してみたいと思います。

- ヘッジファンドA

:信託報酬 2%、成果報酬 20%、パフォーマンス 10% - ヘッジファンドB

:信託報酬 5%、成果報酬 50%、パフォーマンス 20% - 投資信託 C

:信託報酬 1%、成果報酬 なし、パフォーマンス 3%

これら3つのファンド/投信に出資した時の手元の利回りは以下のようになります。

- ヘッジファンドA

:10%(パフォーマンス)– 2%(信託報酬)– 8% × 20%(成果報酬)= 6.4% - ヘッジファンドB

:20%(パフォーマンス)– 5%(信託報酬)– 15% × 50%(成果報酬)= 7.5% - 投資信託C:

:3%(パフォーマンス)– 1%(信託報酬)– 1% × 0%(成果報酬)= 2.0%

これら3つのファンドの比較では、最も手数料の割合が高いヘッジファンドBが、手元の利回りが最も高くなります。

この簡単なシミュレーションからでも分かるように、単に手数料の安いものに飛びつけばいいというわけではありません。

特に興味深いのが、ヘッジファンドAとBを比較したとき、BのパフォーマンスはAの2倍ですが、手数料は2.5倍それ以上に割高になっています。

「手数料が2.5倍ならパフォーマンスはそれ以上に上がっていなければいけない」と考えている人は今一度計算し直してみてください。

手数料が2.5倍になっても、パフォーマンスが2倍になっていれば、手元のリターンが増えることがわかります。

また、ここでは購入時手数料(初期手数料)は考慮していませんが、初年度はここからさらにヘッジファンドで3~5%、投資信託でも0~1%引かれることになります。

ヘッジファンドの場合、一度出資した後は5~10年単位の長期で預け入れるのが一般的なため、そこまで気にする必要はありませんが、投資信託の場合、折を見て入れ替える必要があるため、この購入時手数料その都度支払わなければいけません。

そうなってくると、長期で見ると、むしろ投資信託の方が購入手数料を軽視することはできません。

パッと見はヘッジファンドの方が手数料が高いですが、契約(出資)・売買の頻度を考えると、投資信託の方がむしろ割高にもなり得るのです。

手数料の意味について考える

なぜ手数料に差があるのか

では、なぜそもそも手数料にこんなにも大きな差があるのか考えてみましょう。

ヘッジファンドは「絶対収益」の追求のために様々な専門性を駆使して投資を行います。

投資先の銘柄の評価・分析や選定、売買の意思決定をするだけでなく、場合によっては投資先である会社への働きかけ、株主総会での発言など、活動は多岐に渡ります。

一方で、投資信託は、運用会社が予め定めたルールに則って一般的な銘柄の取引(売買)に終始します。

特に人気のある、純資産の多い銘柄は、大型株に投資していることも多く、当然大株主などになりうることもなく、誰にでもできるような、簡単な売買をしているに過ぎません。

この運用の手間の違いが、手数料の差に繋がります。そして、その手間・労力の差がパフォーマンスの差に繋がってくるのです。

実際、ヘッジファンドが富裕層や機関投資家の間で支持されるような高い利回りを記録しているのに対し、投資信託ではそのほとんどで思うような成果が出ていません。

以下のグラフを見ても、ヘッジファンドの方が安定して高いパフォーマンスを記録していることがわかります。

出展:日銀レビュー 最近のプライベート・エクイティ・ファンドの増勢について(2018年4月)

一方の、投資信託は金融庁長官が講演で明言するほどにパフォーマンスに難があります。

この結果、積立 NISA の対象となりうる投信は、インデックス投信とアクティブ型投信あわせて約 50 本と、公募株式投信 5406 本の1%以下となりました。〜(中略)〜

我が国の残高上位 30 本の株式投信の中で、この基準を満たしているのは29 位に一本あるだけです。引用:「日本の資産運用業界への期待」 日本証券アナリスト協会 第8回国際セミナー 「資産運用ビジネスの新しい動きとそれに向けた戦略」における 森金融庁長官基調講演 2017 年4月7日

特に、投資信託は、成果報酬を「取らない」ため、運用に対するモチベーションもありません。

投資信託においては、運用で成果が出ようと、出なかろうと、運用している側にとってはどちらでも良いのです。

真っ当な手数料を必要としないことは、決して良いことばかりではありません。

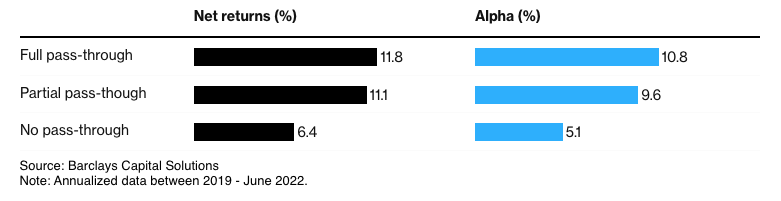

2022年最新の調査によって、より手数料の高いファンドの方がパフォーマンスも高くなるということが明らかになりました。

参考:ヘッジファンド、手数料高いほど高成績の傾向-バークレイズ調査 – Bloomberg

この最新データまで考慮すると、ヘッジファンドを検討する際に手数料を優先して考慮することは極めて無意味だということがわかりますし、むしろ手数料の高いファンドこそ本当に運用を任せるに値する優秀なファンドであることがわかります。

以下の記事でより詳細に解説しているので、興味のある人はぜひ合わせてご一読ください。

手数料を考えるときに重要なポイント – 目に見えないコスト –

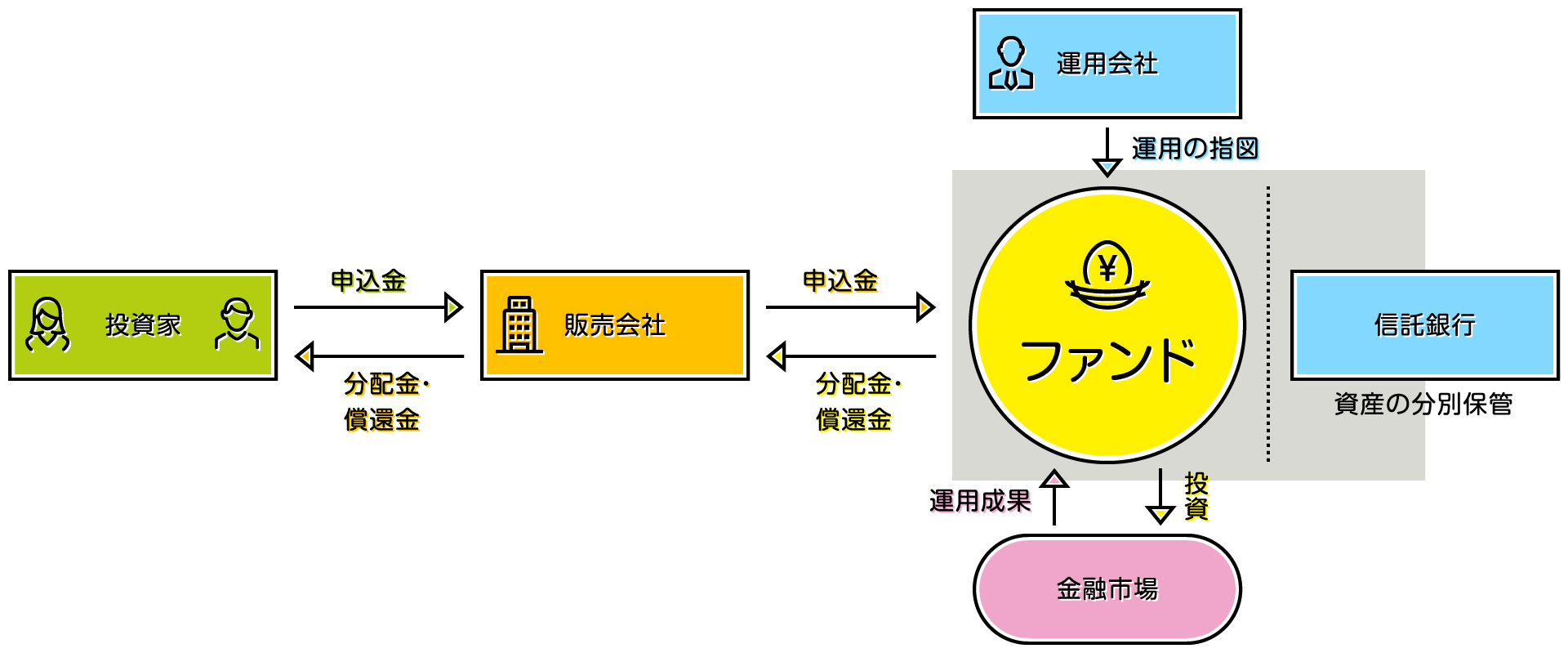

また、投資信託の場合、私たちが直接支払う手数料以外にも、裏で運用のコストが様々かかっている場合があります。

ヘッジファンドの場合は、ファンドが株式市場で直接取引(売買)するため、余計なコストはかかりません。

しかし、投資信託の場合は、ファンド以外にも「運用会社」や「販売会社」など、様々なプレイヤーが介在するため、それぞれにコストが発生します。

また、よくある「ファンド・オブ・ファンズ」や「ファミリーファンド」スキームの場合、その投資信託が、別の投資信託を通じて運用しているため、コストが二重に発生します。

これらの間接的な手数料は、投資信託を保有している投資家には明らかにはなっていませんが、決して無視することができないコストの一つです。

手数料について考えるときには、そのスキームまでしっかりと理解した上で全体像を捉えるようにしましょう。

ファンド選びで重要なポイントとは

このように手数料について考えだすと、スキームや、売買の周期、運用の手間など、妥当かどうかを判断するための要素は限りなく多くなります。

また、目に見えない手数料まで考えると、本当の意味で比較することはほぼ不可能です。

何もわからないと、ついつい「パッと見にわかりやすい」手数料で比較をしてしまいたくなりますが、そもそも資産運用において重要なのは手数料ではなく「利回り」です。

先述のシミュレーションでもそうでしたが、パフォーマンスさえ高ければ、最も(パッと見の)手数料が高いヘッジファンドBが投資家にとって最も利回りが良いのです。

手数料は、運用の質や、ファンドの規模(純資産や人数など)にも左右されます。

手数料が高いからといって、必ずしも「割高」と言えるかというとそうでもありません。2倍の手数料をとっていても、3倍の手間をかけて、5倍の成果(パフォーマンス)を出しているファンドもあるでしょう。

また、よりコストの高いファンドの方が優秀であり高いリターンを記録しているということも既に明らかになっています。

投資先を選定する際には、本質(パフォーマンスや利回り)から目をそらさず、手数料のような周辺の情報に振り回されないように注意しましょう。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信