りそなファンドラップの運用がひどいという噂は本当でしょうか。

ファンドラップは2000年代後半ごろから金融機関が力を入れて販売し始めた金融サービスです。

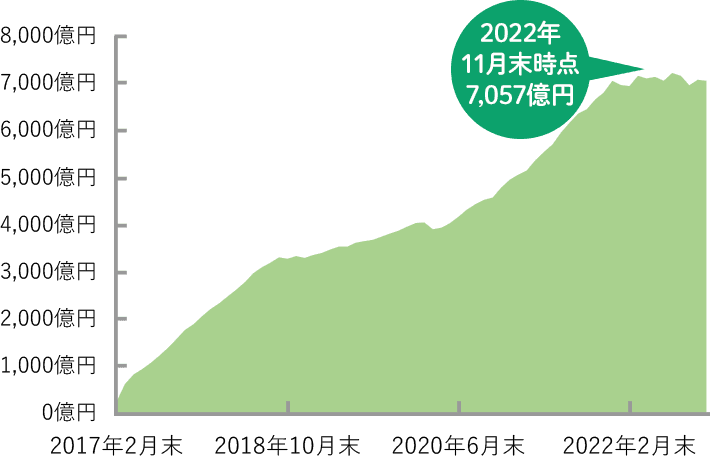

りそなファンドラップはやや後発ではありますが、りそな銀行での販売により、現在の純資産は7,000億円を超える人気商品になっています。

ファンドラップは、投資信託などと違い、商品の内容や運用成績がいまいちわかりづらいサービスです。この分かりづらさがひどいという評価につながっている可能性があります。

今回はりそなファンドラップの特徴やメリット・デメリットを詳しく見ていきたいと思います。そして、他のファンドラップと比較して優れている点と劣っている点などを見ながら、どんな人に向いているサービスなのかを紹介します。

- 2017年運用開始、6年超の運用実績、純資産7057億円のファンドラップ

- スタンダード、プレミアム、ウェルカムの3プラン

- 4~8種類の投資対象資産に国際分散投資

- 付属サービスが充実

りそなファンドラップの概要

りそなファンドラップについて解説する前に、まずはその運用元であり販売元でもある「りそな銀行」について見ていきましょう。

りそなファンドラップを運用するりそな銀行は、りそなグループの中核銀行です。

りそなグループは、りそな銀行のほか「埼玉りそな銀行」や「近畿大阪銀行」などで構成される金融グループです。りそな銀行は商業銀行でありながら信託免許を持つ日本唯一の銀行です。その特徴を活かし相続や遺言などのサービスも提供しています。

また、ファンドラップ一般についても簡単に解説します。

ファンドラップは、投資家が金融機関に資産運用を一任するサービスです。

具体的には、投資家がある程度のまとまった資金を金融機関に預け、その金融機関が投資家のリスク許容度や投資目的に応じて、複数の投資信託を組み合わせて運用します。

ファンドラップは、専門家が運用するため、投資先の選定や運用の手間がかからず、忙しい方や金融知識がない方でも気軽に始められることがメリットとされています。また、専門家が選定した投資先に適切に分散できるため、よりリスクを抑えた投資を実現することが可能とも言われています。

ただし、デメリットも存在します。ファンドラップは最低でも300〜500万円の資金を用意しなければならない場合が多く、また手数料も高額になることがあります。ファンドラップの手数料には、口座管理手数料や投資一任報酬、信託報酬などがあります。

りそなファンドラップの基本情報

| サービス提供 | りそな銀行 |

| 契約金額 | スタンダードコース:300万円以上1万円単位 プレミアムコース:500万円以上1万円単位 ウェルカムプラン:契約は30万円以上100万円以下 ※増額/減額不可 |

| 契約期間 | 1年間(自動延長) |

| 当初運用開始日 | 入金期日から起算して4営業日目の日 |

| 増額(資金の追加) | 100万円以上1万円単位 |

| 減額(一部解約) | 10万円以上1万円単位 |

| 報酬タイプ | 固定報酬型 or 成功報酬型 |

| 運用報告 | 年4回(3月・6月・9月・12月末を基準に作成)のりそなファンドラップ運用報告書 |

| 特定口座 | 利用可能 |

| インターネット | インターネットバンキングサービス「マイゲート」から運用状況の確認や契約金額の増額が可能 |

参考:りそなファンドラップのメリット|ファンドラップ|りそな銀行・埼玉りそな銀行・関西みらい銀行

りそなファンドラップのコース

りそなファンドラップには「スタンダードコース」と「プレミアムコース」の2つのコースに加えて「ウェルカムプラン」があります。

スタンダードコースは契約金額が300万円以上1万円単位です。値動きがわかりやすいもので運用したい人や信託報酬を抑えたい人に向いています。

プレミアムコースは契約金額が500万円以上1万円単位です。市場指数を上回る運用成果を目指したい人や専門家(プロ)が厳選した銘柄で運用したい人に向いています。

また、ウェルカムプランは、初めてファンドラップを契約する人など初心者向けに、1人1回限り少額かつ低手数料でスタンダードプランと同じ運用が利用できるプランです。契約は30万円以上100万円以下で可能ですが、増額(追加購入)と減額(一部解約)はできません。

りそなファンドラップの投資対象

りそなファンドラップの投資対象はコースによって違います。

「スタンダードコース」では円建債券、国内株式、先進国債券、先進国株式の4つの資産に投資をします。利用者が希望すれば、オルタナティブ投資と新興国投資も投資対象にすることができます。りそなファンドラップではオルタナティブ投資を選択すると国内外のリートへの投資がおこなわれます。

オルタナティブ投資とは、株式や債券などの伝統的な資産とは異なる資産への投資を言います。一般的に株式や債券との相関が低いことから、分散投資効果が期待できるとされています。

新興国投資とは、経済成長率の高い新興国への投資のことです。先進国株式・債券に比べ、高い成長力が期待できるため、リターンの向上とリスク分散効果が期待できます。

それぞれの投資対象資産に対応する投資信託は以下の通りです。

| 資産 | 投資信託名称 | 投資対象インデックス |

| 円建債券 | FWりそな国内債券インデックスファンド | NOMURA-BPI総合 |

| 国内株式 | FWりそな国内株式インデックスファンド | 東証株価指数(TOPIX、配当込み) |

| 先進国債券 | FWりそな先進国債券インデックスファンド(為替ヘッジなし) | FTSE世界国債インデックス(除く日本、円換算ベース) |

| FWりそな先進国債券インデックスファンド(為替ヘッジあり) | FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース) | |

| FWりそな新興国債券インデックスファンド | JPモルガンGBI-EMグローバル・ダイバーシファイド(円換算ベース) | |

| 先進国株式 | FWりそな先進国株式インデックスファンド | MSCI-KOKUSAI指数(配当込み、円換算ベース) |

| オルタナティブ | FWりそな国内リートインデックスファンド | 東証REIT指数(配当込み) |

| FWりそな先進国リートインデックスファンド | S&P先進国REIT指数(除く日本、配当込み、円換算ベース) | |

| 新興国株式 | FWりそな新興国株式インデックスファンド | MSCIエマージング・マーケット指数(配当込み、円換算ベース) |

参考:りそなファンドラップのメリット|ファンドラップ|りそな銀行・埼玉りそな銀行・関西みらい銀行

円建債券、国内株式、先進国債券、先進国株式の4つの資産に投資することは「スタンダードコース」「プレミアムコース」ともに同じですが、プレミアムコースの場合、投資信託がアクティブファンドになります。また利用者が希望すれば、オルタナティブ投資と新興国投資に加えて、ヘッジファンド投資を対象にすることもできます。

ヘッジファンドとは、市場の上昇局面だけでなく、下落局面でも収益の獲得を目指す投資です。市場動向に左右されない収益の獲得と、投資手法の多様化による分散投資効果が期待できます。

「プレミアムコース」で組み入れられる投資信託は以下の通りです

| 資産 | 投資信託名称 | 投資対象インデックス |

| 円建債券 | FWりそな円建債券アクティブファンド | 国内の債券、為替ヘッジ付の先進国の債券 |

| 国内株式 | FWりそな国内株式アクティブファンド | 国内の株式 |

| 先進国債券 | FWりそな先進国債券アクティブファンド | 日本を含む先進国の債券 |

| 新興国債券 | FWりそな先進国 +新興国債券アクティブファンド |

日本を含む世界の債券 |

| 先進国株式 | FWりそな先進国株式アクティブファンド | 日本を含む先進国の株式 |

| 新興国株式 | FWりそな先進国 +新興国株式アクティブファンド |

日本を含む世界の株式 |

| オルタナティブ | FWりそな国内リートインデックスオープン | 国内のリート |

| FWりそな先進国リートインデックスオープン | 日本を除く先進国のリート | |

| ヘッジファンド | FWりそな絶対収益アクティブファンド | 日本を含む世界の債券、株式、その派生商品等 |

参考:りそなファンドラップのメリット|ファンドラップ|りそな銀行・埼玉りそな銀行・関西みらい銀行

りそなファンドラップの運用

りそなファンドラップは、利用者の資金をりそな銀行が一任契約に基づいて運用します。

投資対象は先ほど説明した投資信託ですが、どの投資信託にいくら投資をするのか(資産配分)決めるのはりそな銀行です。

りそな銀行は資産配分をおこなうにあたって、現代ポートフォリオ理論に従って国際分散投資をおこないます。

現代ポートフォリオ理論は、各投資対象の過去データや将来の予測からそれぞれの期待リターンとリスクから、最も効率的なポートフォリオ(資産配分)を算出する運用方法です。

「プレミアムコース」は一部を除きアクティブファンドに投資するので、資産配分による利益に加えて、株や債券などの個別資産の運用でも追加の利益獲得を目指します。

手数料

りそなファンドラップの手数料には

- 投資顧問報酬

- 組み入れ投資信託にかかる費用

の2つがあります。申込時の手数料や投資信託の売買による手数料はありません。

投資顧問報酬は、運用を依頼することに対する費用で、「固定報酬型」と「成功報酬併用型」の2種類から選択することができます。

固定報酬型では、運用資産のみに応じて報酬額が決定しますが、成功報酬併用型の場合、運用で得た超過収益に対して報酬が発生する分、固定報酬型よりも運用資産に対してかかる報酬が低く設定されています。

超過収益が5%の場合、1.21%+(5%×11.0%)=1.265%となりますが、

超過収益が20%の場合、1.21%+(20%×11.0%)=1.43%となり、

成功報酬併用型の方が固定報酬型よりも手数料が高くなる場合があります。

なお、ウェルカムプランの場合、投資顧問報酬は成功報酬(超過収益に対して33%)のみで、超過収益が生じていない場合は投資顧問報酬の負担はなしとなります。

信託報酬はインデックスファンドのみを投資対象とするスタンダードコースのよりも、アクティブファンドを投資対象とするプレミアムコースの方が高く設定されています。。

| スタンダードコース | プレミアムコース | |

| 申込時手数料 | なし | |

| 投資顧問報酬 | 固定報酬型 :運用資産の時価評価額の平均残高に上限年率1.320%(税込)を乗じた額 |

|

| 成功報酬併用型 :運用資産の時価評価額の平均残高に上限年率1.210%(税込)を乗じた額 +超過収益に11.0%(税込)を乗じた額の合計 |

||

| 組み入れ投資信託にかかる費用 | 純資産総額に対して 年率0.220%~0.495%(税込) |

純資産総額に対し 年率0.330%~1.4135%(税込) |

参考:スタンダードコース、プレミアムコース|ファンドラップ|りそな銀行・埼玉りそな銀行・関西みらい銀行

預かり資産

りそなファンドラップの預かり資産は、2017年のスタートから順調に拡大しています。2022年11月末現在で預かり資産は7,057億円です。

参考:りそなファンドラップのメリット|ファンドラップ|りそな銀行・埼玉りそな銀行・関西みらい銀行

りそなファンドラップの運用実績|他のファンドラップとの比較

りそなファンドラップの良し悪しをそれ単体で評価するのは難しいので、ほかのファンドラップと比較して見ていきましょう。

ファンドラップは契約者ごとに資産配分を変えて運用するので、運用実績は個人ごとに異なります。しかし、金融庁がファンドラップの平均パフォーマンスを計算して公表しています。これを元に全体の傾向を把握する必要があります。

(年率、投資顧問報酬控除前)

| 過去3年 リターン |

過去3年 シャープレシオ |

過去5年 リターン |

過去5年 シャープレシオ |

|

| りそなファンドラップ | ▲ 1.0% | ▲ 0.17 | 0.2% | 0.04 |

| ダイワファンドラップ | 3.9% | 0.44 | 3.4% | 0.41 |

| 日興ファンドラップ (エドモンド・ロスチャイルド) |

3.6% | 0.38 | 2.4% | 0.28 |

| 野村ファンドラップ | 2.2% | 0.26 | 2.1% | 0.27 |

| 三井住友信託ファンドラップ (SMA) |

3.6% | 0.42 | 3.1% | 0.40 |

| SMBCファンドラップ | 3.2% | 0.39 | 2.5% | 0.34 |

| MUFGファンドラップ | ▲ 2.0% | ▲ 0.41 | ▲ 1.0% | ▲ 0.24 |

| みずほファンドラップ | 1.4% | 0.16 | 1.7% | 0.22 |

※金融庁2022年末ファンドラップ関連データからファンドラップの残高が大きい順に8社を抽出

参考:金融庁 国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について 2022年末ファンドラップ関連

こちらの実績を見てみるとりそなファンドラップの過去3年間の年率リターンは-1.0%、過去5年間の年率リターンは0.2%と、他社のファンドラップと比較して劣後しています。

なお上記の実績は投資顧問報酬を引く前の値です。実際に投資した場合の利回りは、これよりも少し下がるので、りそなファンドラップの運用は、残念ながらやや物足りない印象を受けます。

また、シャープレシオについても、値が低く運用の質もそこまで高いとは言えません。

シャープレシオとは、リターン(利回り)とリスクから算出され、どの程度安定して高いリターンが出ているかを測る指標です。

運用が安定していても利回りが低かったり、反対にリターンが大きくても振れ幅がある=運用が安定しておらずリスクが高いとシャープレシオの値は低くなってしまいます。

シャープレシオは、リスクとリターンの両面から総合的にパフォーマンスを評価する、運用の質(レベル)を数値化する上で最適な指標です。

シャープレシオについて、詳しくはこちらの記事で解説しています。

りそなファンドラップ独自のオプション

りそなファンドラップには他社のファンドラップにはない独自のサービスがあります。既に紹介したウェルカムプランもそうですが、その他のサービスも見てみましょう。

長期保有割引制度

りそなファンドラップを契約から2年を超えて保有すると、長期保有割引制度が適用になり投資顧問報酬の固定報酬部分が20%割引(年1.320%→年1.056%)となります。

定期預金の金利がアップ

りそなファンドラップと円定期預金を同時に申し込み所定の条件をみたすと、定期預金の金利がアップします。

ファンドラップ頼れる安心サービス

りそなファンドラップには「ファンドラップ頼れる安心サービス」というサービスがあります。これは契約者が代理人を指定すると、代理人が契約の変更や減額を申し込めるようになるサービスで、契約者が高齢で将来の手続きに不安があるときなどに活用できるサービスです。

※申し込みには投資顧問報酬の追加負担が必要です。

りそなクラブポイント

りそなファンドラップを保有していると「りそなクラブポイント」が貯まります。りそなクラブポイントはANAのマイルやNTTドコモのdポイントなど提携している企業の各種ポイントに交換できるポイントです。

りそなファンドラップの評判や口コミは?

ファンドラップは、投資信託ほど保有者がいないせいかまだ口コミの量が全体的に多くありません。

そのような状況でりそなファンドラップの口コミやFAQなどを調べると、

「銀行員に強く進められるが契約しても大丈夫か?」

「少し損失を出しているが解約した方がよいか?」

といった相談を見かけますので、サービス内容や運用実績に関する利用者への浸透や認知度の向上にまだ課題があるのではないかと考えられます。

金融庁のデータを見ても投資顧問報酬をカバーするだけの運用益を出せていないせいか、世間の評判や口コミはややネガティブな物が散見されます。

りそなファンドラップのメリットデメリット

ではりそなファンドラップのメリットとデメリットを見ていき、どのような人におすすめのサービスなのか解説していきます。

りそなファンドラップのメリット

ファンドラップ自体が、運用に関する調査や検討の時間を大幅に削減することができるサービスであり、りそなファンドラップにもこのメリットはあてはまります。

自分で考えると膨大な時間が掛かるはずの国際分散投資もわずかなやりとりで実現できるのはひとつメリットです。

また、運用に関してインデックスファンド中心で運用するのかアクティブファンド中心とするのか選べることや、新興国やオルタナティブ、ヘッジファンドの組み入れについて選択ができることなど、利用者の好みに応じたカスタマイズの自由度が高い点は大きなメリットしょう。

りそなファンドラップのデメリット

ファンドラップ全般に言われることですが、運用に関する手数料が高いという批判があります。りそなファンドラップ手数料は投資顧問報酬だけで年率1.210%~1.320%(税込み)掛かるので、投資信託と比較すると高い手数料です。

もちろん、手数料だけで運用の良し悪しを判断することはできません(手数料が高くてもそれ以上にパフォーマンス/リターンが大きければ問題ない)が、先ほどの運用実績やシャープレシオを見てもわかるように、りそなファンドラップの運用の質は決して高いとは言えません。

また、運用に際し、最低でも300万円〜500万円の資金が必要になる点もハードルの高さとなっています。

りそなファンドラップは運用の知識があまりない人や忙しくて運用に時間を変えられない人にはおすすめできるサービスです。大まかな運用方針を指定すれば、方針に沿ってプロが運用してくれます。

一方で、自分で投資対象や銘柄の選定をしたい人や運用にコストを掛けたくない人にはおすすめできません。

まとめ、総評

りそなファンドラップは、複数のコース(スタンダード/プレミアム)があり、インデックスファンドでの運用とアクティブファンドでの運用を選べるだけでなく、それぞれに投資対象が数多くあったり、報酬の形が選べたりと、様々なオプションが用意されているファンドラップです。

本来であればオプションの数は、メリットになりそうなものですが、ファンドラップという「投資のプロに相談して運用をお願いする」というサービスにおいては、正直そこまで旨味を感じないのが、個人的な感想です。

また、高い手数料を支払う割に、運用のレベルも高くなく、過去数年のリターンを見ても、大事な資産を預けて運用をお願いしたいと思える水準ではないと思います。

りそなファンドラップもそうですが、ファンドラップは一般に数百万円以上を運用するような、ある程度資産を持っている人に向けた、ワンランク上の、特別な/ラクジュアリーな投資サービスに位置付けられることがあります。

ですが、実際に大手金融機関が提供するファンドラップのほとんどは、実際のところ大したリターンを出していません。

りそなファンドラップもそうですが、大手の金融機関は、私たちの口座にある残高や給与の出入りを把握しており、そこにつけこんで営業を仕掛けてきます。こちらの懐事情を把握した上で営業してくるので、かなり手強い相手ではありますが、実際にお金を預ける・運用を依頼するのに相応しいかどうかをきちんと見極めたいところです。

むしろ十分な運用資金があるのであれば、ヘッジファンドや大型の不動産投資など、より厳選された質の高い運用の選択肢の方がおすすめできます。

「大手だから」「営業されたので」といった理由で流されることなく、より良い投資先について考えてみてください。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信