実質賃金が下がって資産形成を給料だけに頼るのは限界があるなかで、貯金を運用して資産を増やそうと考える人も増えています。

そんな中で、

「資産運用が大事とよく聞くけど、貯金をどのくらい投資に回せばいいか分からない」

「老後のために何かしたほうがいいと思うけど、何から始めたらいいか分からない」

「どの方法を使ってどのくらい投資すればいい?」

というような悩みを持っている人も多いかもしれません。

資産運用の重要性は理解しているつもりでも漠然とした不安を抱えたままでは行動できずに何も変わらない状態が続く可能性もあります。

そこで今回は

- 貯金だけでは損する!資産運用が必要な理由

- 貯金と投資の適切な運用割合

- 資産状況に合わせたおすすめの運用方法

これらを詳しく解説します。老後の資産形成をするためにも、貯金と投資のバランスや資産運用の考え方を学んでいきましょう。

貯金?それとも資産運用?1分で分かるまとめ

本記事で解説する内容をまずは簡単に紹介します。気になった部分はぜひ記事後半で確認してみてください。

- 貯金したほうがいいのか、投資したほうがいいのか

- 具体的にどのくらい貯金があれば安心できるのか

- 投資するならどのくらい運用に回せばいいのか

お金を扱ったニュース記事は次から次へと出てくるし、投資や資産運用をテーマにした記事もGoogleなどで検索して調べると無数に出てきます。

これらを読めば読むほど自分は何をすればいいのか分からない、世の中の平均も貯金がなくて不安になるといった悪循環に陥ることも少なくありません。

給料と貯金だけでは限界がある時代に効率よく、堅実に資産を増やしていくためにも、貯金と投資のバランスを把握して、きちんと資産運用していくことが重要です。

貯金だけでは損する

「投資は怖いからとにかく貯金している」という人も多いかもしれません。普通預金の場合はいつでも必要な時に引き出せて自由度が高いのは大きなメリットであり、余程のことが無い限り通常の投資と違ってお金が減ることはありません。

ただし、貯金も利息(普通預金の平均利回りは年間0.002%)がつく以上は立派な投資の1つです。ほぼゼロ金利の運用に資金を集中させていいのか考える必要があります。

投資にまわす割合/貯金とのバランス

投資に回せる金額を把握するためにも、貯金と投資のバランスを考える必要があります。

具体的な目安は以下のとおりです。

- 毎月の収入の20%を貯金し、残りの80%で生活する

- 仮に収入がなくなっても半年生活できる資金を貯める

- 家電製品の買い替えや冠婚葬祭など、臨時支出がある場合は準備する

- 上記の資金が貯まったら、それから余る分を運用する

おすすめの運用手法

自分がどれだけ投資に使えるのか把握できたら、具体的な運用手法を検討する段階に進みます。世の中には様々な金融商品がありますが、どれがいいか迷う場合、まずは少額から始めやすい投資信託から取り組んでみましょう。投資信託であればNISAなどが活用できるというメリットもあります。

もし1000万円以上の資金に余裕があって運用を検討する場合は、ヘッジファンドなどもおすすめです。

より選ばれた人向けのハイグレードな運用が期待できるためリターンも高くなりますが、投資信託よりは運用に自由度が無いなどのデメリットもあるので注意が必要です。

貯金だけでは損する!?自分の資産を増やすために必要な考え方

「投資はお金が減る可能性があるから怖い!貯金はお金が減るリスクがないから安心」といった考え方もまだまだ根強いようですが、果たしてこれは本当なのでしょうか。

結論から言えば「貯金も投資」なのでリスクはあります。

「貯金は銀行口座にお金を預けていつでも引き出せるから投資とは違う」と考える人もいるかもしれません。確かに実際「自分のお金の保管場所」みたいなイメージもありますが、これは大きな誤解です。

もし仮に保管場所であれば貸倉庫などと同じように保管料が発生するはずです。ただし、貯金にはそのようなお金は基本的にかかりません。使用料を払うどころか口座開設は無料でできて毎年忘れた頃に数円の利息が付与されます。

これは銀行はあなたからお金を預かって、ただ保管しているわけではないからです。彼らは預かったお金をもとに運用しています。

国債などを購入し、運用で得た利益の一部を普通預金や定期預金の利息として還元しています。そう考えると私たちは銀行を通して国債に投資しているとも言えます。これを専門用語で「間接金融」といいます。

このような仕組みを考えると貯金も投資のひとつで、私たちは無意識に運用していると捉えることができます。

貯金も投資の一種ではありますが、得られるリターンが少なすぎるため(メガバンクの普通預金で年利0.001%)不十分と言わざるを得ません。

では貯金100万円あるとして、全額貯金し続けた場合と、10%(10万円)を資産運用に回した場合でどのくらい資産総額が変化するのでしょうか。

- 普通預金の利回り:0.001%/年

- 資産運用の平均利回り:5%/年

- 運用期間:10年

これらの条件をもとに、どのくらいの差が出るのか計算してみましょう。

全額貯金し続けた場合、10年後の資産額は100万100円(+100円)です。

一方で90万円は貯金して10万円を運用した場合、90万円は90万90円(+90円)となり、10万円は16万2889円(+62,889円)にアップします。全額貯金した場合は100円しか増えませんでしたが、資産の10%を資産運用に回した場合、投資で増えた分が押し上げて合計約6万円増えています。

もちろん投資なので絶対はありませんし実際の数字は異なる可能性があります。ただ、投資をするかしないかでここまで大きく変わるのかと思うと、資産運用の効果や可能性は無視できないですね。

このように貯金(という運用)の最大のリスクは資産がほとんど増えないことです。そのため貯金以外の方法も使って資産を増やすことが必要になります。

「そうは言っても投資は怖い!無駄遣いしなければ減らない貯金は魅力的」と考える人も多いですが、実は貯金も資産が目減りするリスクがあります。

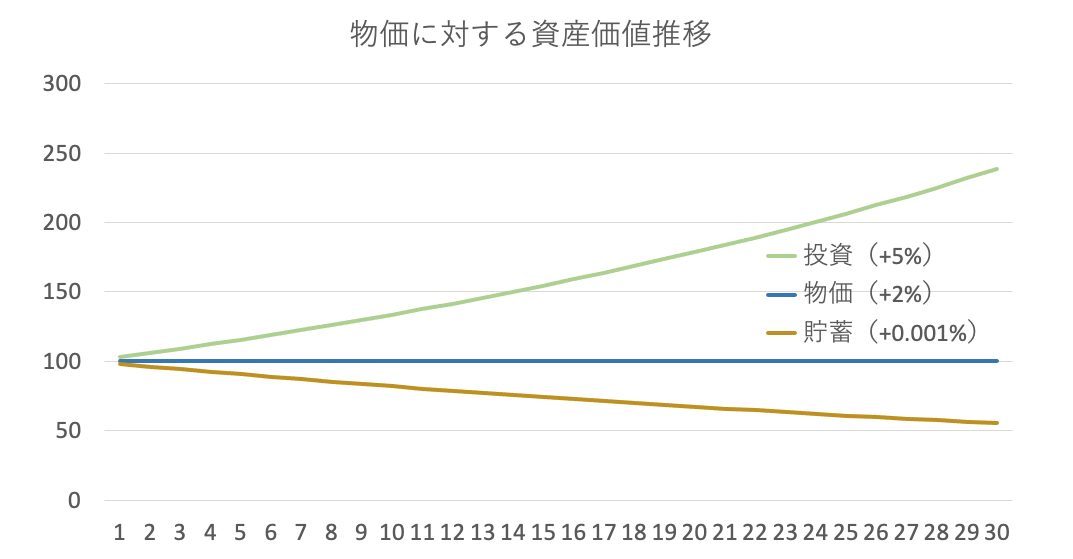

政府と日本銀行は以前から物価2%の上昇を目指しており、もし物価が上がって貯金額が変わらない場合はモノやサービスを購入できる量は減ってしまいます。

例えばiPhone1台10万円する場合、500万円貯金があったら50台購入できます。ただし、1台20万円に値上げされると半分の25台しか購入できません。そのため実質的には資産価値が目減りしている状態です。

年2%の物価上昇(インフレ)が継続的に続くと、30年後の資産価値は約半分です。

もしこれまでと同じくらいの資産価値を維持しようと思えば年2%以上増やさなければいけませんが、貯金の利回りは0.001%なので遠く及びません。そう考えると貯金だけに頼るのは限界があり、投資で増やすことも選択肢に入れる必要があります。

貯金と運用の配分は?堅実に資産を増やす方法とは

投資を始める前に、まずは「投資に回せるお金がどのくらいあるのか」把握をする必要があります。

投資に回せるお金の量を把握しないまま全財産を儲かりそうな案件に投入し、破綻して一気にお金を失うケースも少なくありません。

投資にはリスクはつきものだからこそ、万一失敗しても挽回できるようにしておく必要があります。日常生活などで必要なお金と投資に使うお金、どのように配分すればいいか考えていきましょう。

貯金だけでは損しますが、生活するためには「使いたい時にすぐに引き出せる」メリットがある貯金も必要です。最低限必要な貯金を確保、または作ったうえで投資に進んでいきましょう。

1ヶ月の支出把握

毎月どのくらい使っているのか、まずは現状把握が欠かせません。

家賃、水道光熱費、通信費などの固定費だけでなく、食費や衣服、趣味娯楽に使う費用など、どれだけの支出が発生しているのか書き出しましょう。

最低3〜6ヶ月分の生活費確保

仮に収入がなくなっても3ヶ月〜半年間は生活できる資金を確保しましょう。

元気に問題なく働けていたとしても、急に大きな病気やけがをして何度も通院しなければならない、地震や火事などの災害にあって生活を立て直さないといけないといった事態に見舞われる可能性もあります。

この金額の目安は、未婚/既婚、子供の有無、年齢(ライフステージ)などによって変わってきますが、不測の事態に備えるために「生活防衛資金」は必要です。もし毎月30万円支出があるなら目安は90〜180万円です。家族構成等にもよりますが、多くても200万円あるといいでしょう。

また臨時出費が控えている場合には、その予算も確保しておくとより安心です。これから1年以内に起こりうる大きな出費がある場合は、生活防衛資金とは別に確保することをおすすめします。

例えば

- 家電製品が古くなったから買い換える可能性がある

- プロポーズして結婚式を挙げるかもしれない

- 妊娠が分かって出産を控えている

- 子どもが高校や大学に進学する予定

このような場合は数十万から数百万単位で大きなお金が動く可能性があります。いざ必要になったときに「お金がない!」ことにならないためにも準備しておきましょう。

このように、まずは必要な資金を確保した上で、余ったお金を投資に回していきます。

生活防衛資金や臨時出費対策の資金が確保できたら

十分な生活防衛資金や臨時出費が確保できたら、極論、毎月の収入のうち生活費以外の全てのお金を投資に回すこともできます。

ただし、収入や資産が増えれば、生活を豊かにしたくなるものなので、自然と出費も増える傾向があります。生活水準や贅沢については、個人の判断に任せますが、貯金の残高と月々の支出を定期的に見直しながら、貯金と投資のバランスを考えていきましょう。

あるいは「収入の20%は毎月先取り貯金する、それ以外の80%の資金で生活する」といったように予め目安を設定する方法もあります。先に貯金することで無意識に使いすぎるリスクを軽減できます。

貯金と投資のバランス

例えば貯金500万円、毎月の支出は30万円としましょう。

できる限りリスクを抑えたい人

- 生活防衛資金:200万円

- 1年以内に想定される臨時出費:100万円

➡︎ 投資に使える資金:200万円

もう少しリスクをとって運用していきたい人

- 生活防衛資金:150万円

- 1年以内に想定される臨時出費:100万円

➡︎ 投資に使える資金:250万円

収入も増えるから積極的にリスクをとれる、とりたい人

- 生活防衛資金:100万円

- 1年以内に想定される臨時出費:50万円

➡︎ 投資に使える資金:350万円

このような感じで配分してみるのもいいかもしれません。思った以上に投資に回せる割合が大きくて驚いた人もいるのでは無いでしょうか。

ですが、実際に投資を始めてみれば和かかりますが、資産の半分や7割、8割を運用することは決して難しいことでもハイリスクなことでもありません。

もちろん状況や考え方は人それぞれ異なり、年代やライフステージによっても変化します。

20代や30代はたとえ失敗しても挽回しやすく大きなリスクをとりやすい一方で、貯金もしやすい時期です。一方で40代以降は結婚して子どもがいると教育費がかかり、その他の出費も増えて貯金を取り崩すケースもあります。

貯金と投資のバランスは常に変化するので、自分に合った割合を探していきましょう。

資産額や収入に合わせたオススメの投資方法

ここまで見てきた方法で具体的な運用資金がわかったら、それを運用する具体的な方法について考えていきましょう。

100万円以下(20代独身世代)

まずは運用資金が100万円以下の人について考えてみます。イメージは20代の独身世代です。

年齢に関係なく貯金が100万円以下の場合は、積極的に投資をするのはまだ早いです。定期的に家計の見直しをしながら、まずは貯金100万円以上を目指しましょう。

支出面で効果が大きいのは固定費の見直しです。特に家賃の負担が大きくなりやすいので、ここを削るだけでも全然違います。

家賃10万円から7万円に下げると毎月3万円、年間36万円節約できます。その分を資産運用の勉強など自己投資に活用することもできます。5年経過すると180万円の差になるので、固定費見直しの効果は侮れません。

コツコツ積み立てる(月5000円の投資信託積立など)は悪くありませんが、本格的な運用をするには、まずは元手となる資金が必要です。

ここまで「貯金だけなく投資も!」と言ってきましたが、あまりにも少額の場合、投資で稼ぐよりも貯金をした方が早い場合もあります。

例えば、1000円を運用した場合、10倍にしても利益は9000円です。9000円程度なら稼いだ分から貯金した方が効率的です(資産を10倍にするのには相当なリスクが伴います)

一方で500万円を運用する場合、たった2%でも10万円のリターンになります。このように運用資金の確保は実は重要な課題なのです。

中途半端にするくらいであれば、一旦ストップして資金作りに注力するのも有効です。

- まずは運用資金の確保をめざす

- 貯金を進めるためにも月々の家計を見直す

- すでに投資を始めている場合は一旦停止することも視野に入れる

100万〜500万円(30代共働き世代)

ここからは貯金100万円以上ある前提で話を進めていきます。100万円以下の場合は投資をするには時期尚早なので、まずは貯金から始めてください。

30代に入ると周りでも結婚や出産をする人が増えていきます。自分自身も大切なパートナーがいる場合は特に、将来の結婚を意識することも多いかもしれません。

30代の中でも結婚して共働き、子供がいない世帯を想定して話を進めていきます。

この世代は、最も贅沢したくなるときであり、一番生活費に余裕がある世代とも言えます。

経済的に余裕があるので、生活防衛資金や臨時出費対策として100万円から200万円程度は貯金で手元に置きつつ、それ以外の資金は積極的に運用に回していきましょう。

万一大きな失敗をしてしまったとしても、資金管理を徹底して挽回できる力を残しておけば、何度でも投資に挑戦することができるので、ある程度リスクをとっても大丈夫です。

子供ができたり家族が増えると、自分だけの問題ではなくなるため、この期間は「何度も失敗できる」貴重な時期ともいえます。将来子どもを作る/作らないに関わらず、このタイミングでさまざまな投資経験を積むことは重要です。

とはいえ、30代であればまだまだ投資未経験者も多いはずです。何をすればいいか迷ったらまずは投資信託から始めてみましょう。

投資信託は、NISAなどの税優遇がある制度も活用できるというメリットがあります。また積立投資に対応しているものも多く、長く運用する若い世代に適しています。

30代は時間を武器にできるのが大きな強みです。投資の複利効果を最大限活用するためには、どれだけ時間をかけられるか、運用期間を伸ばせるかが非常に重要です。

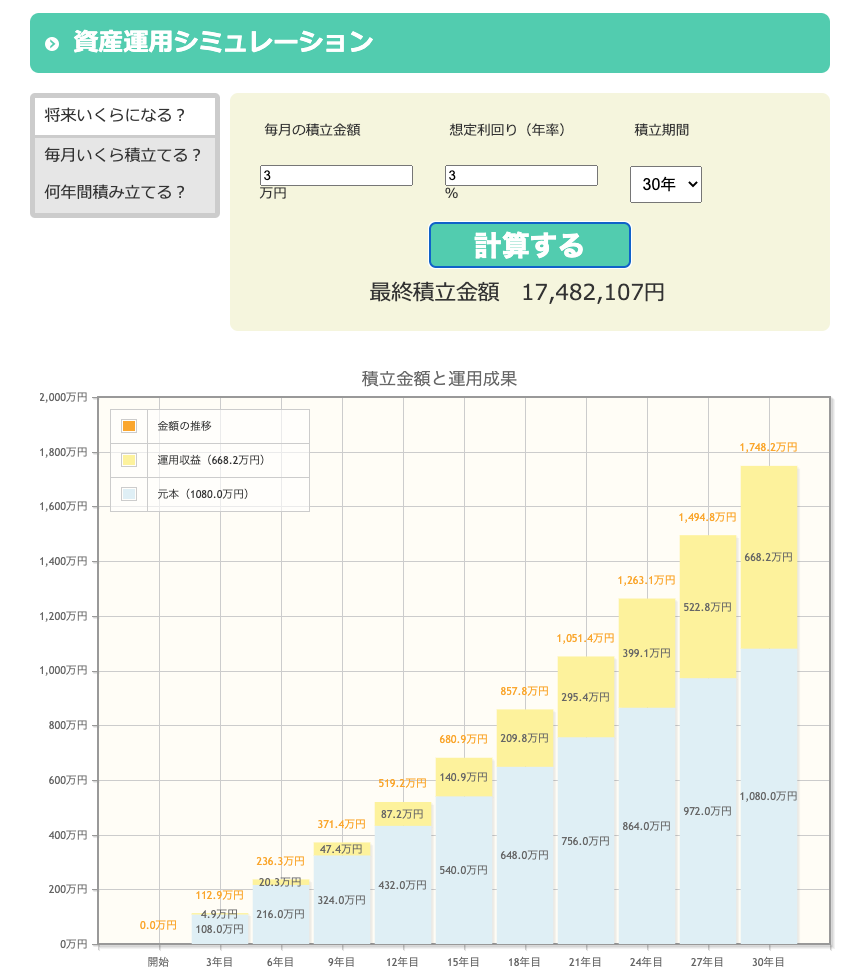

例えば「毎月3万円、平均利回り3%、運用期間30年」の場合は「元本総額1080万円、運用益約668万円、合計約1748万円」になります。

これが運用期間10年に短縮されると「元本総額360万円、運用益約59万円、合計約419万円」です。

10年と30年では、運用期間は3倍なのに利回りに4倍の差がでます。

このように早くから投資を始めることは大きなアドバンテージになるので、この機会を有効に活用してみてください。

- 生活防衛費以外は全て投資に回す

- 大きなリスクをとれる時期、何度も挑戦して経験を積む

- 長く運用できるので投資信託でコツコツ積立投資がおすすめ

500万〜1000万円(30,40代子育て世代)

この世代の運用に求められるのは「安全性と将来を見越した資金の確保」です。

子どもが生まれると生活環境や資金繰り状況は大きく変化します。万一のときに影響を受ける人が増え、子どもが成長するほど教育費の負担が大きくなります。

そのため、万が一にも大金を失うようなハイリスクな運用をするべきではありません。若い頃は、自分の人生の責任なので、リスクをとって株やFXなどに手を出すこともできたでしょうが、時間も手間もかかり、ハイリスクハイリターンな運用はおすすめできません。

一方で、ある程度の年齢になり、そこそこの貯金・運用資金が確保できてくる頃です。これを活かして、よりハイレベルな運用に踏み切ってみるという方法もあります。

内閣府の調べでは、仮に物価変動等の影響を無視すると幼稚園から大学まですべて国公立に通った場合でも約1200万円かかるとされています。小学校だけ公立、あとはすべて私立の場合は約1800万円、大学生のときに実家を出てマンション生活をする場合は約2000万円と高くなります。

多く見積もっても2000万円から場合によっては3000万円近くかかる可能性がある教育費を準備しなければなりません。これを貯金で準備するのはほぼ不可能です。そのためジュニアNISAや積立投資などの運用で資金を増やすか、学資保険などの金融商品を購入するのか、いずれにせよ貯金以外で対策することが欠かせません。

40代以降になると自分の老後生活が次第に現実味を帯びてきます。子どもの教育費だけでなく自分の老後対策のためにも、投資信託だけでなく不動産やファンドなども視野に入れつつ、資産の底上げを狙いたいですね。特に不動産は「団信(団体信用生命保険)」制度によって保険としての役割も期待できるのでおすすめできます。

- ハイリスクな株やFXは避ける

- 積立投資で子どもの教育費準備

- 資金に余裕あれば不動産やファンドも視野に入れる

1000万円以上(50代以上、子供は自立)

子どもたちも自立し、いよいよ老後を見据えて資産運用する段階に入ります。

老後に必要な資金の目処が立ってくる一方で、順調に行っていればある程度の資金作りも進んでいるころです。

この頃になると、20年も30年も先を見据えるのではなく、5年10年単位でリターンが欲しいところでしょう。

そのためには、景気や相場、社会情勢に左右されにくいヘッジファンドで運用するのがおすすめです。

ヘッジファンド最大のネックは、投資ハードルが高いことですが50代以上の十分な運用資金がある世代であれば、十分手が届くでしょう。

また、せっかくゆったりとした老後を過ごそうというのに、株などに手を出してしまうと、結局現役時代以上に大変なことになる可能性が十分にあります。

退職金なども含めて、まとまった資産の運用をプロに一任(丸投げ)でき、手間要らずで資産形成できるという点でも、ヘッジファンドは優れています。

- 5年10年単位でリターンが欲しいので相場に左右されない投資が必要

- まとまった資産の運用に適したヘッジファンドがおすすめ

- 退職金なども運用資金として検討する

まとめ

ここまでの内容を改めておさらいしましょう。

貯金・資産運用について

- 貯金にもリスクはあるので投資も必要

- (利回りが低すぎて何もしなければインフレによって資産価値下がる)

- 投資の前に資産の現状把握をして運用資金を確保する

- 運用資金、世代(リスクの取り方)にあった運用方法を選ぶ

- 収入/支出や貯金額などを定期的に見直し、運用も調整する

投資手法について

- 運用資金が無いうちは無理な投資は避ける(まずは貯金)

- 若い世代は時間を活かして積立投資を活用する

- 資金に余裕がある人はヘッジファンドもおすすめ

貯金は使いたい時にすぐに引き出せて流動性が高いのが大きなメリットです。そのメリットを活かして守りを固めつつ、それぞれに合った運用を検討して投資で資産を増やすことも検討していきましょう。

投資に使える金額は人それぞれ異なります。資産を効率的に増やすためにも、仮に今すぐなくなっても生活に困らないお金(余剰資金)の把握は欠かせません。

また、1度運用を始めても放ったらかしにせず、長くても半年や1年おきに状況の確認を行い、必要に応じて資産配分の見直しを行いましょう。ライフステージは常に変化するので、以前決めた運用手法が永遠に通用するとは限らないからです。

資産運用に正解がなく、金融の仕組みも複雑で分かりにくいことも多いです。ただし、だからといって運用を諦めてしまっては意味がありません。

どれだけ投資は怖いと思っても資産運用から避けることはできない以上、積極的にお金の勉強や老後対策も行っていきたいですね。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信