この記事では、さわかみ投信株式会社が運用する「さわかみファンド」について解説していきます。

さわかみファンドは、1999年8月24日に設定されたアクティブ型ファンドで、主に日本株に投資します。委託会社(ファンドの運用を行う会社)が直接販売しており、他の金融機関で購入できないファンドという特徴があります。

この記事では

- さわかみファンドの基本情報

- さわかみファンドの特徴・ポイント

- さわかみファンドの実績や評判

- さわかみファンドに投資する時の注意点やメリット/デメリット

などについて詳しく見ていきます。

- さわかみファンドはさわかみ投信株式会社の直販商品

- 主に日本株に投資をするアクティブ型ファンドでベンチマークはない

- 割安株に投資し、割高になったら利益確定するバリュー投資

- 設定来、分配金を支払わず投資収益は元本と合算して運用

- 直近5年間の運用実績がTOPIXを下回っており現金比率も高め

さわかみファンドの基本情報[概要]

さわかみファンドの基本情報は以下の表のとおりです。

| 名称 | さわかみファンド |

| 委託会社 | さわかみ投信株式会社 |

| 投資対象資産 | 資産複合(株式、債券)資産配分変更型 |

| 投資対象地域 | 内外 |

| 為替ヘッジ | あり(適時ヘッジ) |

| 決算頻度 | 年1回 |

| 販売形態 | 直販(さわかみ投信株式会社) |

| 信託期間 | 無期限(1999年8月24日設定) |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 運用管理費用(信託報酬) | 年率1.10% |

参考:さわかみファンド|投資信託説明書(交付目論見書)使用開始日:2023年5月23日

さわかみファンドの目的は「円ベースでの信託財産の長期的な成長を図るものとして、積極的な運用を行うこと」です。

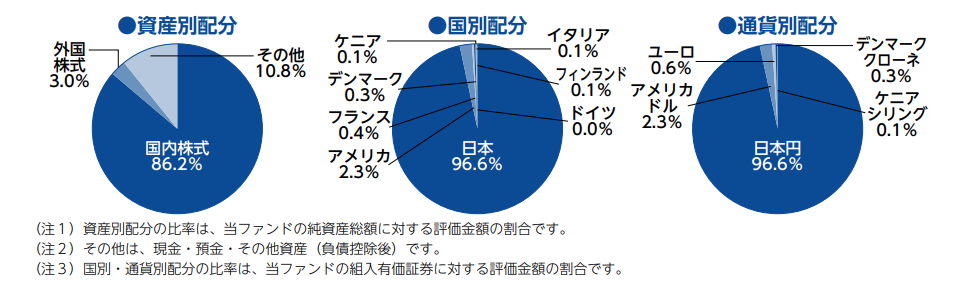

そのため、国内外の様々な資産(株式や債券など)に投資する投資信託ですが、最新の運用報告書を見ると、実際のところ「日本国内への投資が96.6%」「投資資産の89.2%が株式」とほとんど日本株への投資をしているファンドと見ることができます。

参考:さわかみファンド|交付運用報告書 第23期(決算日2022年8月23日)

さわかみファンドの4つのポイント

委託会社による独立系直販投信

さわかみファンドは、委託会社(ファンドの運用を行う会社)である、さわかみ投信株式会社が直接販売する投資信託です。

一般的な投資信託は、銀行や証券会社など、運用している会社とは別の金融機関が販売会社となるため、販売会社の指図(影響)を受けずに安定して運用することができます。

また、スキーム(仕組み)もシンプルになるため、コストを抑えられるといったメリットもあります。

これは資産運用会社/投資組織として最高峰のヘッジファンドに近いものがあると言えます。

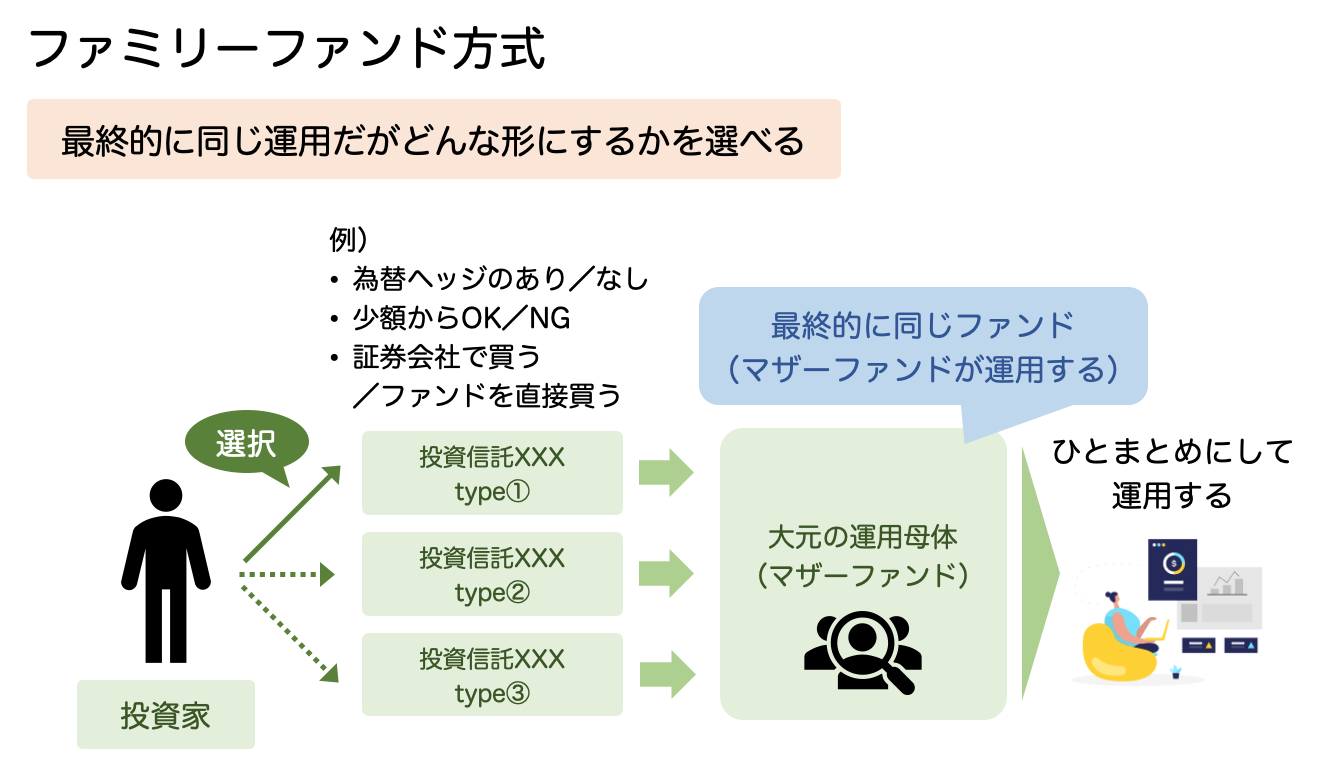

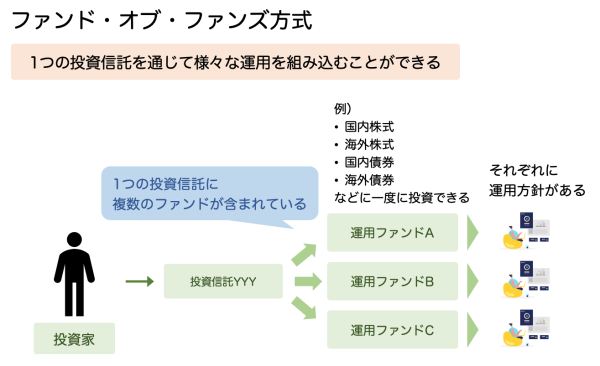

一般的な投資信託は「ファミリーファンド方式」や「ファンドオブファンズ方式」で運用されているものがほとんどです。

これらの方法(スキーム)にも「様々な投資先にアプローチしやすい」「投資の方法に選択肢が生まれる」といったメリットがありますが、あくまでも別の会社(ファンド)が運用することになります。

ファミリーファンド方式の投資信託の代表例

:ひふみ投信(ひふみ投信についての記事はこちら)

ファンドオブファンズ方式の投資信託の代表例

:セゾン投信(セゾン投信についての記事はこちら)

一方のさわかみ投信は、さわかみファンドが国内外の株式や債券などの有価証券に直接投資をするため、株主総会などで議決権を行使できるといった、他のファンドを介在していては実現できない、より能動的な投資が可能になります。

ベンチマークがない

さわかみ投信には、運用成果の目標となるベンチマークはありません。

TOPIXや日経平均など株価指数に連動するように市場全体に対して投資を行うインデックスファンドではなく、独自の基準/評価によって投資先を選定し、絶対的な信託財産の成長を目指しています。

割安株を中心にした柔軟な運用

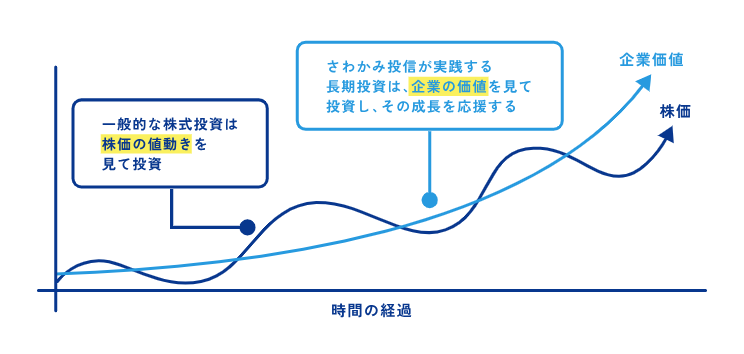

独自の指標/基準を元に投資先を選定し、信託財産の成長を図るさわかみ投信(さわかみファンドで)ですが、将来価値から考えて市場価格が割安と考えられる企業(銘柄)を選んで投資を行います。いわゆるバリュー投資です。

具体的には

- 経済のおおきなうねりをとらえる

- その時点で最も割安と考えられる投資対象に資産を集中配分する

- 将来価値から考えて市場価値が割安と考えられる銘柄を選んで投資する

- その後は、割安が解消するまで持続保有する「バイ・アンド・ホールド型」の長期投資をする

という流れで運用します。

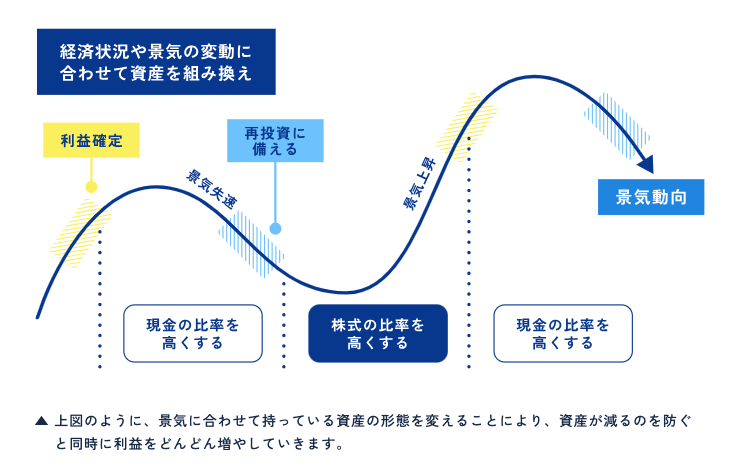

例えば、好景気が続き経済に過熱感が出てきたと考えた時は、その時点で割高になった株式を売却し現金化しておきます。

悪化した景気が回復し始めた考えられる時点で、保有している現金を使い、将来の成長が見込めると考えられる銘柄を選んで投資を行います。

景気がまた、その時点で国債など債券の金利が高く十分に収益を上がられるようでしたらその現金を使い債券投資を行います。

短期的な利益を狙った無理な投資はしないとする一方で、株式/投資信託証券、外貨建資産への投資に制限を設けていません。

証券会社で売買できる一般的な投資信託の場合、過度にリスクの高い運用を制限するために、投資対象資産の割合に制限があります。

これにより、無知な投資家がハイリスクな資産に投資するのを防いでいます(そもそも過度にハイリスクな運用ができない)が、ファンド側からすると、魅力的な投資先に資産を集中できず収益機会を逃すことになりかねません。

ヘッジファンドなどはこう言った観点からも直販型で活動しています。

複利で運用する分配方針

さわかみファンドは「年1回(8月23日、休日の場合はよく営業日)、委託会社(さわかみ投信株式会社)が、基準価格水準・市場動向等を勘案して分配金額を決定する」としていますが、「委託会社の判断で分配を行わないこともある」としており、実際のところ、設定来分配を行っていません。

参考:さわかみファンド|投資信託説明書(交付目論見書)使用開始日:2023年5月23日

一見すると分配金の支払いがないため、安定した収入を求めている人には望ましくないかもしれませんが、分配金に充てられなかった利益については元本と合わせて同じように運用されます。

さわかみ投信は売買にかかる手数料(購入時手数料と信託財産留保額)が共に0円なので、分配金が出ても再投資すれば同じような効果は得られます。

ただし、一度分配金として受け取る際に税金がかかるため、分配金として支払わずにそのまま積み立てる方が手間もかからず効率的な運用ができます。

これにより「複利」の効果が最大限に発揮され、分配金を受け取る以上に長期的に見ると大きな資産形成/リターンが期待できます。

あのアインシュタインも「複利は人類最大の発明」とまで言うほど、資産形成において「複利」で運用することは何よりも重要と言っても過言ではありません。

利益が出るとついつい還元したくなってしまうかもしれませんが、そこで得た利益をさらに運用して雪だるま式に資産を増やすことができます。

その点において、さわかみ投信の分配方針は長期的な資産形成を志す人にとって非常に適しています。

さわかみファンドのリスク

さわかみファンドは、値動きのある有価証券に投資するので、当然のことながら基準価格が下がる=損をする可能性もあります。さわかみファンドの投資信託説明書(交付目論見書)を見ると、以下のように明記されており、投資の際にリスクについて十分注意が促されています。

これらにより生じた利益および損失は、全て当ファンドの投資者(受益者)の皆様に帰属することになります。また、元本および利息の保証はなく、預金保険の対象ではありません。したがって、投資者(受益者)の皆様の投資された元本は、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。その損失に耐えうる以上に当ファンドに対する投資することはご遠慮ください。投資信託は預貯金とは異なります。

投資信託説明書によると、基準価額の変動要因として以下の5つのリスクが挙げられています。

- 価格変動リスク

- 流動性リスク

- 信用リスク

- 為替変動リスクおよびカントリーリスク

- ファンド資産の流出によるリスク

①価格変動リスク、③信用リスク、④為替変動リスク及びカントリーリスクは、一般的な投資信託でもよく挙げられているリスクなので、ここでは、「②流動性リスク」と「⑤ファンド資産の流出によるリスク」に注目します。

流動性リスクとは、簡単に言うと「売りたい時に売りたい価額で売れないリスク」です。

これは、市場規模が小さい場合や取引量が少ない時、買い手が少ない場合に起こるリスクで、あまりにも買い手が少ないと、自分たちにとって不利な価額(安値)で売らざるを得ない状況になり、損失が拡大する可能性があることを示唆しています。

例としては、100年に1度の経済・金融危機と言われた2008年の「リーマンショック」があります。この時は「キャシュ・イズ・キング(現金こそ王様)」と言われ、投資マネーが極端に少なくなり、株式や債券、REITが投げ売り状態になりました。

また「ファンド資産の流失によるリスク」は、多額の換金が一時にあった場合に発生するリスクです。つまり、あまりにも解約が相次ぐと、それによってさらに基準価格が下がる可能性があることを示唆しています。

一般的に投資信託は、分配金の支払いや解約に備えて純資産総額の中に現預金を用意していますが、上記の様に多額の換金が一時にあった時は、用意した現預金では足りず、株式などの投資資産を売却して現金を調達します。

大量に売却注文を出した場合、市場価格に影響を与え投資信託の基準価額を引き下げる要因となるリスクです(流動性リスクとも関係します)。

さわかみファンドに投資する際の注意点

さわかみファンドに投資する際には、NISAを活用して運用しづらい点に注意が必要です。。

さわかみファンドの投資信託説明書の表紙に「当ファンドは、2024年1月1日以降、新NISA(成長投資枠)の対象商品となる予定です。」に記載されていますが、新NISAも現行の一般・つみたてNISA同様に1人1口座しか設定できない制度設計になるため、さわかみ投信でNISA口座を開設した場合、投資できるファンドは「さわかみファンド」一択になってしまう点は注意しておきましょう。

さわかみファンドの手数料

多くの方が気にする手数料についてもみていきましょう。概要にも記載した通り、さわかみファンドは投資信託の売買にかかる手数料(購入時手数料と信託財産留保額)が共に0円に設定されています。

手数料を気にすることなく、いつでも気軽に売買できる点は大きなメリットです。

一方で、運用にかかる手数料「信託報酬」については、年1.10%と比較的高く設定されています。

これは、さわかみファンドが、ベンチマークを設けずに独自の手法/基準で銘柄を分析し運用するアクティブファンドであるためです。

一般的にインデックスファンドの信託報酬は年0.1〜0.5%程度、アクティブファンドの場合は年0.9〜1.3%前後だと言われています。

手数料について、インデックスファンドの中でも低コストで有名なeMAXIS Slimや、アクティブファンドとして有名なひふみ投信と比較してみましょう。

信託報酬比較

| アクティブファンド | インデックスファンド | ||||

| さわかみ ファンド |

ひふみプラス | 目安 | eMAXIS Slim | 目安 | |

| 信託報酬 | 年1.10% | 年0.858% 〜1.078% |

年0.9〜1.3% | 年0.09240% 〜0.09372% |

年0.1〜0.5% |

この比較を見てもわかるように、さわかみファンドの手数料はインデックスファンドはもちろんひふみ投信(ひふみプラス)と比べてもさわかみファンドの手数料は割高です。

さわかみファンドの運用に期待するなら、この差以上の成果・リターンが望めなければなりません。

さわかみファンドの実績と評判

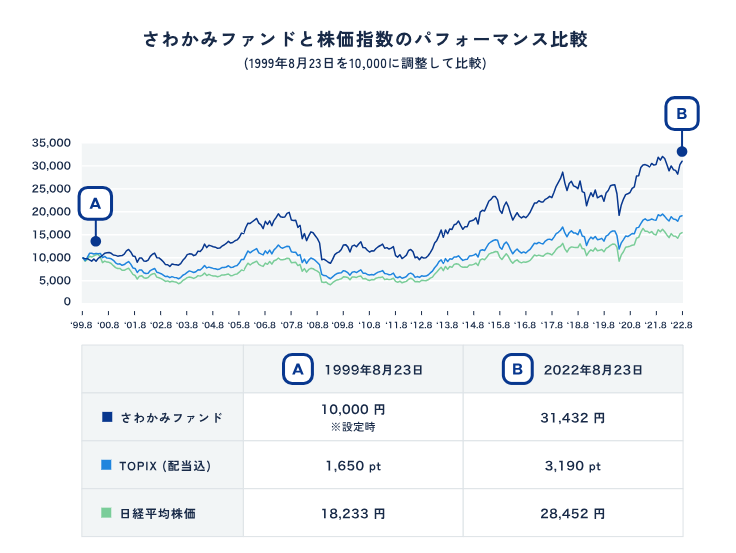

それでは肝心の運用実績について見ていきます。ベンチマークを設けず、独自の運用を貫くさわかみファンドのの運用実績は以下の通りです。

さわかみファンドの設定(1999年8月23日)来の実績を見ると、TOPIXが1.93倍、日経平均が約1.56倍なのに対し、さわかみファンドが約3.14倍と大きく上回っています。

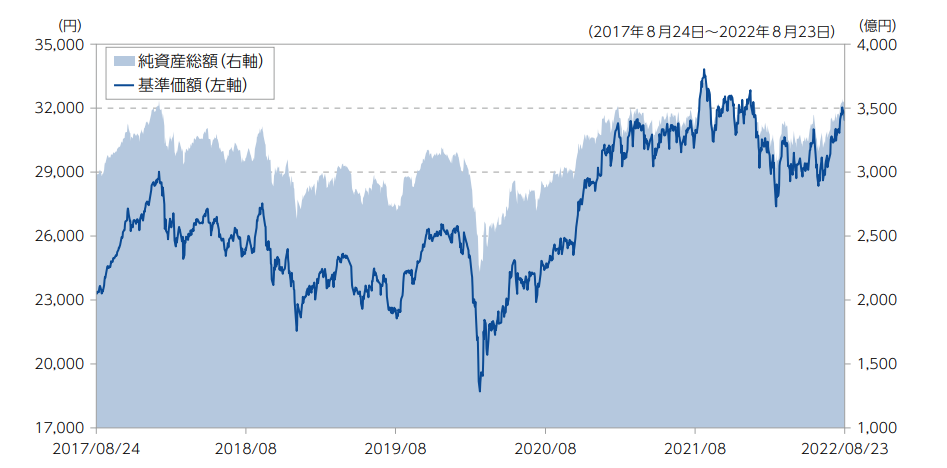

投資信託説明書に載っている「基準価額と純資産総額の推移」では、景気や市場動向によって下落や減少する時期はあるものの、概ね右肩上がりの推移で、基準価額が設定時の10,000円(1万口当たり)を下回ることもほとんどない点は評価できます。

長期で見ると素晴らしい成績ですが、最新のレポートに基づく直近5年間の成績を見ると大きく乱高下しています。

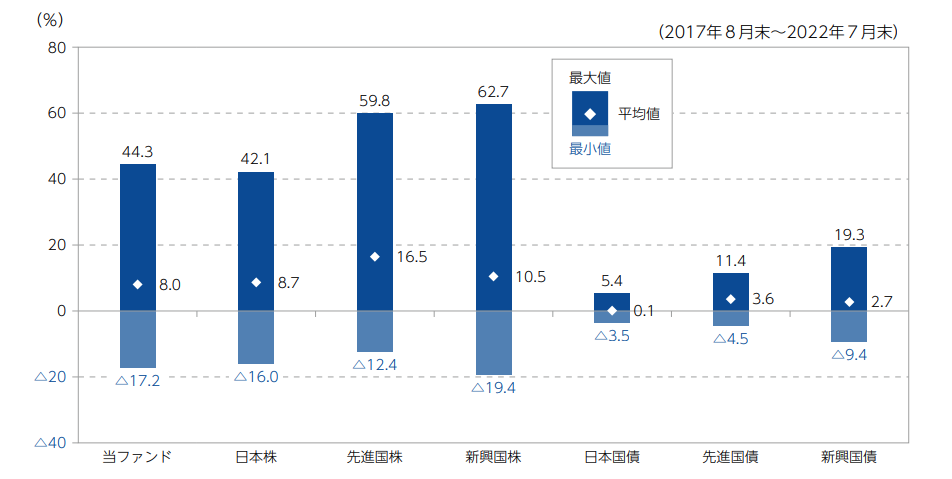

騰落率(ファンドのパフォーマンスとリスクを表したもの)について、日本株と比較しても、振れ幅が大きいにも関わらず平均値で下回っています。

騰落率は、ブレ幅(棒の長さ)が小さいほどリターンの平均値も小さくなるのが一般的で、直近の成績では日本株で運用した方がリスクが小さいのの高いリターンを得られたことを表しています。

参考:さわかみファンド|交付運用報告書 第23期(決算日2022年8月23日)

純資産総額との現金等の推移のグラフを見ると、基準価額が上昇時に比率が高くなり下落時と低迷時に現金比率を下げていることがわかります。これは、運用プロセスのところで見てきましたアセットアロケーションをしっかり行っていることを表しています。

気になるのは2015年8月以降、将来価値に対して現在割安な銘柄が少ないのか、現金等比率が高い状況が続いている点です。

市場に過熱感があり全体的に割高で、リスクの高い投資を回避するべく慎重な投資ができていると捉えるか、有力な投資機会を見出せていないと捉えるかによって評価は大きく変わってきます。今後、株価が暴落するようなことがあれば、現金比率を高めて割高な銘柄に手を出していなかったことによって損失を回避し、さわかみファンド自体が高く評価されることがあるかもしれません。

さわかみファンドの評判を調べてみると、投資期間が長い人(15年以上など)の方の評判がよく、投資期間が短い人(10年以内)の評判がよくない印象でした。また、2013年以降の急激な解約(総口数の減少)を不安視する人という声もありました。逆にサポート面ではセミナーや個別相談など評価して投資を継続しているという声もありました。

まとめ

ここまで見てきたさわかみ投信(さわかみファンド)の特徴をあらためて見てみましょう。

- さわかみファンドはさわかみ投信株式会社の直販商品で主に日本株に投資をするアクティブ型ファンドでベンチマークはない

- 割安株に投資し、割高になったら利益確定するバリュー投資

- 分配金を支払われておらず再投資されており長期資産形成に適している

- NISAを活用したい場合は注意

- 手数料は若干高め

- 長期での成績は良い直近5年間の運用実績がTOPIXを下回っている

- 株価が高騰気味の昨今、現金比率が高い点が評価のポイント

さわかみファンドの特徴から考えると、長期投資で資産形成を考えている人におすすめできます。

ただし、過去の基準価額の値動きを見ると、何度か大きく下落して局面もあるので、投資するにあたっては。積立投資でリスク分散を図ったほうがいいでしょう。NISA口座での利用は、1人1口座というNISAの制度から慎重な検討が必要です。

一方で、さわかみファンドは、インデックスファンドと違い、ファンドマネジャーの銘柄選びが運用成果を大きく左右します。市場平均を重視する人にはおすすめできません。また、短期のリターンを期待する人、定期的に分配金を受け取りたい人にもおすすめできません。

現在、現金比率を高めた運用をしています。さわかみファンドへの投資を考える際には、今後、市場環境が変化した時にどのような銘柄に投資するか定期的に月次レポート等で確認するのが良さそうです。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信