ウェルスナビとは

今回は最近勢いよく預かり資産を増やしている「ウェルスナビ(Wealth Navi)」について掘り下げていきたいと思います。 ウェルスナビとは、いわゆる「ロボアドバイザー」の一種で、AIに運用を任せることによって自動化する最先端の資産運用のサービスの一つです。

これまでの投資は「自分で調べて考える」or「プロに相談・依頼する」という選択肢しかありませんでしたが、金融とテクノロジーが融合したFinTech(フィンテック)が急激に加速したことにより、「AIに任せる」という新たな選択肢が生まれました。

FinTech(フィンテック)とは、金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな革新的な動きを指します。身近な例では、スマートフォンなどを使った送金もその一つです。

そんな躍進するロボアドバイザーサービスの中でも、

- 顧客満足度 No.1 2022年 オリコン顧客満足度®調査 ロボアドバイザー 第1位

- 預かり資産 7,500億円 2022年9月13日時点

- 運用者数 35万人 2022年9月30日時点の運用者数

と、業界最大手とも呼べるのが「ウェルスナビ(Wealth Navi)」です。  ここではそんなウェルスナビについて「なぜそんなにも人気があるのか」を明らかにするべく解説していきたいと思います。 また、プロに任せる運用の元祖である「ヘッジファンド」とも比較しつつ、その特徴や、どんな人に適しているのかまで掘り下げていきます。

ここではそんなウェルスナビについて「なぜそんなにも人気があるのか」を明らかにするべく解説していきたいと思います。 また、プロに任せる運用の元祖である「ヘッジファンド」とも比較しつつ、その特徴や、どんな人に適しているのかまで掘り下げていきます。

ウェルスナビのポイント

ロボアドバイザーの中でも最大手となっている人気の「ウェルスナビ(Wealth Navi)」ですが、その人気は主に以下の4つのポイントにあります。

- 運用の手間がかからない

- 手数料が安い

- 少額からスタートでき積立もOK

- おまかせNISAに対応している

それぞれ順に見ていきましょう。

運用の手間がかからない

「ウェルスナビ(Wealth Navi)」最大のポイントは、運用プランに合わせて、自動的にポートフォリオを作成し、その最適なポートフォリオに応じて自動で買付を行なってくれる「自動化による手間のかからなさ」にあります。

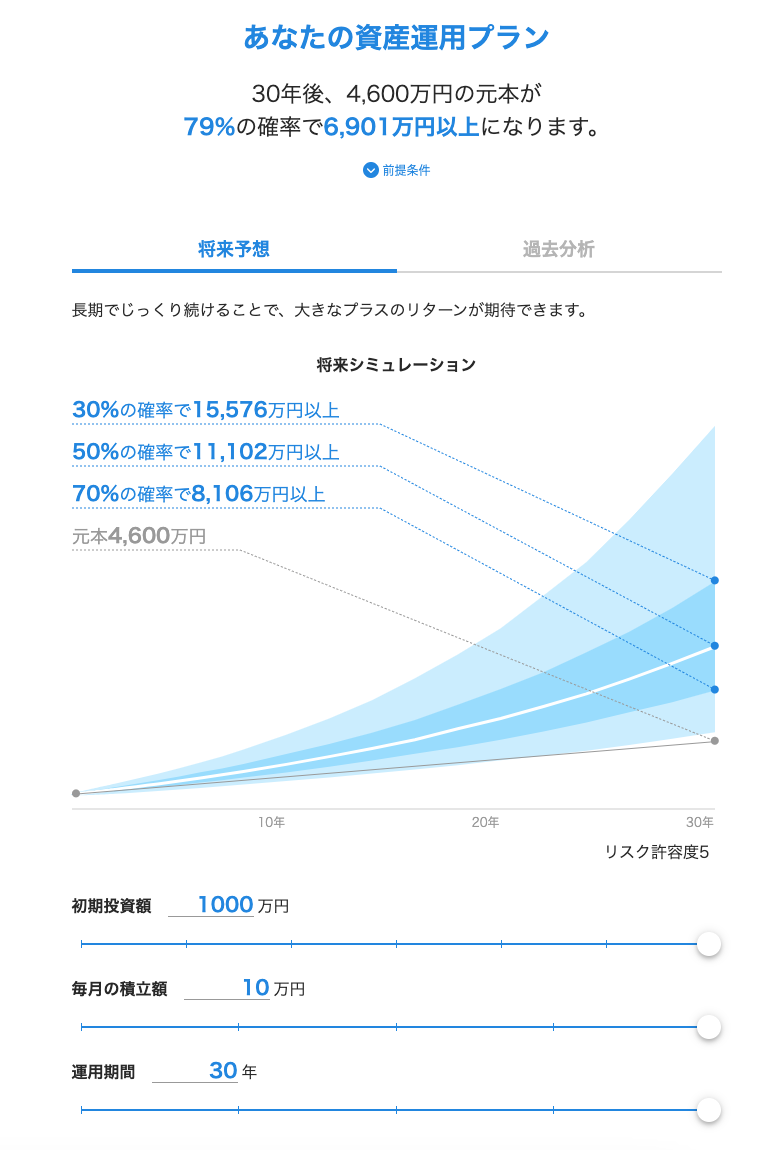

はじめに「運用資金」や「年齢」「収入」「積立額」「投資の目的(目標)」などの6つの質問に答えるだけで、簡単に適切なリスク許容度を診断することができます。

もちろん、ここで提案された運用プランだけでなく、希望に合わせて適切に金額などの調整もできるので、自分に合ったリスクのバランスを簡単に知ることができます。

ウェルスナビのリスク許容度は1〜5の5段階に設定されており、数字が大きくなればなるほど、リスクは高くなるもののより高いリターンが期待できるようになります。 より安全にリスクを抑えて運用したい人はリスク許容度を小さく設定しましょう!

リスク許容度を設定し、入金をしてしまえば、その後は自動でAIが「買付(発注)」〜「再投資」「リバランス」「税金の最適化(※)」まで全て自動で行なってくれます。 ※自動税金最適化(DeTAX)は一定の条件が満たされた場合にのみ適用され、税負担を必ず繰り延べることを保証するものではありません。

株式投資の経験がある人なら実感があるかもしれませんが、実際に「株を買って」「分配金を再投資して」「ポートフォリオを見ながらバランス調整の売買をして」というのは、なかなか手間がかかります。 投資をすれば、必ず資金が増減するので、この調整作業からは永遠に逃れることはできません。 この手間をAIに丸投げできるのが、ウェルスナビ最大のメリットでしょう。

手数料が安い

AIを駆使して便利に運用をすることができる「ウェルスナビ(Wealth Navi)」ですが、その利便性に対して、手数料は安く「年1%(税込1.1%)」に設定されています。預かり資産に対してのみ課され、他に複雑な仕組みはありません。

また、口座開設〜入金, 出金、売買に至るまで、その他の手数料はかかりません(※金融機関振込手数料を除く)

引用:手数料・最低投資額について|ロボアドバイザーならWealthNavi(ウェルスナビ)

AIによるサービス・サポートは充実していますが、一方で店舗や窓口を構えている訳でもなく、人件費も抑えられているため、より効率的な経営がなされ、手数料も低くなっています。 ムダが少なく、手数料を抑えて運用できるのもウェルスナビのメリットの一つです。

少額からスタートでき積立もOK

「ウェルスナビ(Wealth Navi)」は、長期的に継続して運用することを重視しているため、誰でも始めやすいように最低投資金額を「10万円」に設定しています。

また、自動積立のカスタマイズをすれば、希望した金額を毎月自動で積み立てることができます(こちらも手数料は無料です)。 積立金額は「1万円〜」設定することができるので、「10万円をスタートとして月1万円ずつ積立」といった運用から始めることも可能です。

ウェルスナビのポートフォリオに組み込まれるようなETFは、通常2〜3万円からしか投資できないため、10万円では十分に適切なポートフォリオを組むことができません。

ETF(Exchange Traded Fund)とは上場投資信託のことであり、TOPIXや日経平均、アメリカのS&P500など、特定の指数に連動するように値動きする金融商品です。

しかし、ウェルスナビは「ミリトレ」という通常の単元未満での取引を行うことにより、10万円をスタートラインとしつつも、最適なポートフォリオを組み上げる仕組みを構築しています。

おまかせNISAに対応している

「ウェルスナビ(Wealth Navi)」は、ロボアドバイザー史上初のNISAに対応しています。 これにより、通常の個人での投資と同様に少額(年120万円まで)の運用においては、運用益に対して課される約20%の税金が非課税となります。

※対応しているのは一般NISAのみで積立NISAには対応していません。

特に少額で運用する人は、約20%の税金がかからないNISAを活用することは非常に重要です。

パフォーマンスは平均年4~7%前後

このように様々なメリットがある「ウェルスナビ(Wealth Navi)」ですが、最適なポートフォリオ(※)によって世界50カ国, 10,000以上の銘柄に分散し運用されます。

※最適なポートフォリオとは ウェルスナビが提案するアルゴリズムは、1990年にノーベル経済学賞を受賞したハリー・マーコビッツ氏が唱えた「現代ポートフォリオ理論」を用いており、様々な金融商品を組み合わせていく中で、同じリスクの中で最も期待値が高い組み合わせを選択するものです。

米国株や日本株、新興国株、債券、金、不動産などの資産クラスのリスクやそれらの相関関係から理論的に導き出した、最も効率的な組み合わせで運用されます。 また、それらの情報は随時更新され、常に新しいデータの元でポートフォリオは見直されます。

ウェルスナビの運用実績ですが、サービス開始当初(2016年1月)〜2023年2月までのパフォーマンス実績(円建)の推移は以下の通りです。

引用:WealthNaviの運用実績|ロボアドバイザーならWealthNavi(ウェルスナビ)

リスク許容度によって差はありますが、7年間で1.4倍に推移しており、年平均で約+4.9%の実績です。

また、1992年まで遡ってウェルスナビのポートフォリオで運用した場合のシミュレーションでも、30年間で約3.3倍=年平均4%成長しています。

きちんと積み立てて複利で運用するのであれば「年5%」もあれば、10年20年で資産を何倍にも増やすことができます。 不用意に高いリターンを狙うと相応のリスクを伴います。 適切な利回りを見極めて、バランスの良い運用をするようにしましょう。

ウェルスナビとヘッジファンドの比較

このようにロボアドバイザーとして優れたサービスである「ウェルスナビ(Wealth Navi)」ですが、投資・金融の世界には、投資を専門とし資産運用を任せられる最良のパートナーの元祖とも言える「ヘッジファンド」があります。

一般の投資家の方で、「ヘッジファンドで運用している」という人はあまり多くはないでしょうが、何が違うのでしょうか。

ウェルスナビ(ロボアドバイザー)とヘッジファンドの「共通点」と「違い」を見ていきましょう。

ヘッジファンドについて

そもそもヘッジファンドとは、リスクをヘッジして投資・運用をする、資産運用の専門組織です。

投資のプロであるファンドマネージャ(運用責任者)率いるファンドのチームが、様々な専門性を駆使して投資業に専念し、安定して高パフォーマンスを出すことで知られています。

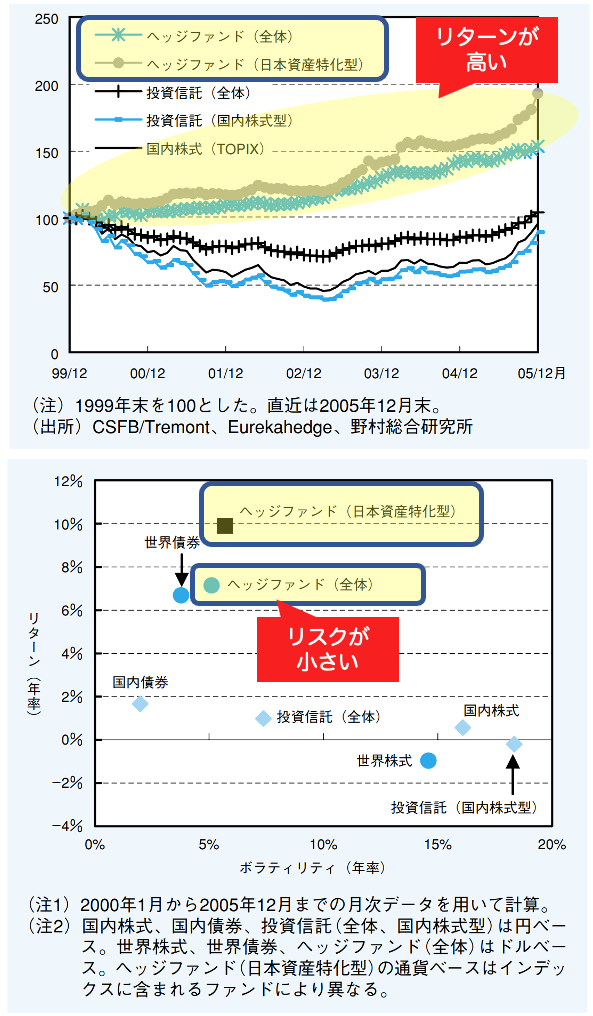

ヘッジファンドは、株式や投資信託を圧倒的に上回る実績があります。 また、そのリターンの高さに加えて、ボラティリティが低く、パフォーマンスが安定していることでも知られています。

基本的には、自分達の資金(自己資本)を運用する会社・組織ですが、その運用の戦略や哲学、理論に納得し、共感できる投資家からの資金も預かり入れ、まとめて運用することが一般的です。

ファンドとしても、運用できる資金の規模を大きくすることで、市場における存在感や影響力が増し、より優位に投資活動を進められるというメリットがあります。

欧米では、富裕層や資産家にとって、「ヘッジファンドに投資している(ファンドに預けて運用している)」ことは一つのステータスと言われるほど、その存在を高く評価される金融機関です。

共通点

ロボアドバイザー(ウェルスナビ)とヘッジファンドに共通している点は、

投資活動を任せ、手間をかけることなく運用できる

ということです。

ウェルスナビ(ロボアドバイザー)はAIが、ヘッジファンドの場合は、投資のプロであるファンドマネージャ率いる運用チームが、責任を持って全ての資産を投資・運用します。

そのため、どちらに投資しても、投資家(出資者)は運用にかかる手間や時間に縛られることがありません。これは、仕事が忙しいサラリーマンや、医師、弁護士などの士業、経営者などにとって大きなメリットです。

資産運用で安定した成果を得るためには、銘柄の分析や相場の読み、情報収集から企業研究などなど、相当な時間を費やす必要があります。 片手間で適当に投資して成果が得られるほど簡単なものではありません。

また、一方で、投資を丸投げできるということは、投資家(出資者)に投資の知識や経験がなくても運用ができるということです。

そのため、今まであまり投資の経験のない人や、「自分で運用するのは不安」という人にもおすすめできます。

ウェルスナビ(ロボアドバイザー)もヘッジファンドもAI /プロに運用を丸投げでお任せできる。 ➡︎仕事が忙しい人や、投資の知識・経験がない人、自分で運用するのが不安な人におすすめ

相違点

大きな仕組みが似ているロボアドバイザーとヘッジファンドですが、一方で異なっている面もあります。

- 投資に対するスタンス(運用の目的、ゴール)

- 投資のハードル(条件)

の2点を比べてみましょう。

投資に対するスタンスが違う

ロボアドバイザー(ウェルスナビ)の運用は、資産を増やすことを目的とはしていますが、その詳細まで見てみると、実際には「日本株」「米国株」「物価連動国債」「金」「不動産」など、マクロなものに投資しています。

これらを適切な割合で組み合わせ、先述の『最適なポートフォリオ』を組むわけですが、大前提として「世界全体の流れ、成長」に投資しています。

つまり、最近人気のETFに投資して運用することの延長にあるのがロボアドバイザーの投資の考え方です。 そのため、景気・世界情勢などの影響を受ける可能性も高く、実際2020年のコロナショックの頃には大きく資産を減らしています。

一方のヘッジファンドは、景気や情勢に左右されずどんな局面でも成果を上げることが求められます。

これは、ロボアドバイザー(ウェルスナビ)が「運用を代行する」ことをサービスとしているのに対して、ヘッジファンドが「投資・運用によって資産を増やす」ことを目的としている違いからきています。

そもそもヘッジファンドは、自己資金(ファンドメンバーの資産)を運用するところからスタートしているので「相場が悪かったから減っちゃった(損しちゃった)」では済まないのです。

この運用に対する姿勢(スタンス)の違いから手数料のシステムなども異なります。

ロボアドバイザーが「預かり資産の〇〇%」というように、資産額に対して手数料を支払う、いわゆる「信託報酬」のような手数料を設定しているのに対し、ヘッジファンドでは、この信託報酬(管理手数料)に加えて、「利益の〇〇%」という「成功報酬」が課されるのが一般的です。

ロボアドバイザーが運用を代行するのに対し、ヘッジファンドは資産を増やすために運用します。その分、それに応じた手数料も課されることになります。

投資のハードルが違う

ロボアドバイザーは「誰でも簡単に」投資できることが強みの一つであり、少額(ウェルスナビの場合10万円)から、簡単に口座開設して投資をスタートすることができます。また、入金や出金(解約)も比較的自由にできます。

一方のヘッジファンドは、基本的に口コミや紹介などによって限られた投資家のみを対象としているため、投資のハードルはある程度高いものがあります。

紹介がなくても、ファンドのHPなどから直接問い合わせてコンタクトを取れば誰でも話を聞くことはできるでしょうが、そもそもヘッジファンド自体があまり表に出てくるものではないので、優秀なファンドを見つけること自体も簡単ではありません。

ヘッジファンドに出資して運用したいのであれば、最低でも1,000万円(海外ファンドの場合億単位のことも)程度は求められるのが一般的です。

ロボアドバイザーは誰でも簡単に少額から。 ヘッジファンドは最低でも1,000万円から。

まとめ – どっちで運用するのがおすすめか –

ここまで見てきたウェルスナビ(Wealth Navi)のポイントをまとめると以下のようになります。

ポイント

- 運用の手間がかからなくてラク

- 手数料が安い

- 少額から簡単に始められる(積立もOK)

- NISAに対応

ヘッジファンドとの共通点と違い

- (共通)AI or プロに運用を丸投げできる

➡︎ 忙しい人や初心者・投資未経験者にもおすすめ - (違い)相場に影響を受ける ↔︎ どんな局面でも利益を追求

- (違い)少額からスタート ↔︎ 最低でも1,000万円から

それぞれにメリット・デメリットがあるため、一概にどちらが良いというのは難しいですが、本気で中長期的な目線で資産形成したいのであればヘッジファンドの方が断然おすすめです。

そもそものサービスのポイント(運用を代行 or 資産を増やす)を比較しても明らかですし、今後世界情勢や経済がどのようになるかわからない中で、相場に身を委ねていては意味がありません。

もちろん、個人的に経済成長や世界的な発展は強く望むところではありますし期待もしていますが、災害やコロナウイルスの蔓延のようなパンデミック、紛争など、突如として予想もしていないことを原因に株価が荒れる可能性は十分にあります。

仮に20年順調に運用していたとしても、本当に資金が必要になったその時にちょうど大恐慌が来てしまっては全てがムダになってしまいます。

投資のハードル(1,000万円)はありますが、そもそも将来を見据えて資産形成を考えた場合、元手が10万円では資産を50倍にしたところで500万円にしかなりません。

投資を始める前に、まずはある程度の元本を用意(貯蓄)することは非常に重要です。

まとまった資産を運用すれば、必要なリターンは小さくなるので、その分リスクを抑えて安定的に運用することにつながります。

もちろんコツコツとでも運用することに意味はありますし、積立て少しずつ資産を築く際にはウェルスナビのようなロボアドバイザーは非常に有効です。

まずは、ウェルスナビで少額から投資をスタートし、ある程度の資産ができたタイミングでヘッジファンド主体に切り替え、ファンドとAIを併用してみることをおすすめします。

はじめからある程度まとまった資産(退職金や相続、これまでの貯金など)がある人の場合、いきなりヘッジファンドからスタートしてOKです。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信