楽天日本株4.3倍ブルとは

「楽天日本株4.3倍ブル」は日本株の値動きに対して、日々4.3倍の値動きをするように運用される投資信託(ファンド)です。

株価が上昇する時は、より大きな利益を得ることができますが、反対に下落している時は損失も大きくなってしまうのです。

ここでは「ブル型」と「ベア型」の違いについて整理しつつ、基準の4.3倍の値動きをするファンドがどのような値動きをするのか、そしてこの「楽天日本株4.3倍ブル」に本当に投資する価値があるのかを考えていきます。

基本情報

- 商品名:楽天日本株4.3倍ブル

- 商品分類:追加型投信/国内/株式/特殊型(ブル・ベア型)

- 投資対象地域:日本

- 投資対象資産:その他資産(株価指数先物取引)

- 信託期間:2025年6月13日まで

- 信託金の限度額: 1,000億円

- 購入時手数料:3.3%(税抜3.0%)

- 運用管理費用(信託報酬):年1.243%(税抜1.13%)

- 信託財産留保額:なし

- 委託会社:楽天投信投資顧問

参考:投資信託説明書(投資目論見書) 楽天日本株4.3倍ブル

「ブル型」「ベア型」とは

投資の世界には「ブル型」と「ベア型」のファンドがあります。

ブル型のファンドとは、株価が上昇する局面で大きく利益を上げることを目指すファンドのことをさします。これは、雄牛が角を突き上げる様子から命名されたと言われています。

一方のベア型のファンドは、株価が下降する局面で儲かるように運用されるファンドのことです。こちらは、熊が腕を振り下ろす様から命名されたと言われています。

参考:『インベスターZ』

このように、株価が上昇する or 下降する局面のどちらに強いファンドなのかということで大きく2つに分けられます。

つまり「楽天日本株4.3倍ブル」とは、株価が値上がりする局面で儲かるように運用される投資信託なのです。

ポイントは「4.3倍」

「楽天日本株4.3倍ブル」が上昇局面に強いファンドであることはわかりましたが、ここに「4.3倍」という倍率がかかるとどうなるのでしょうか?

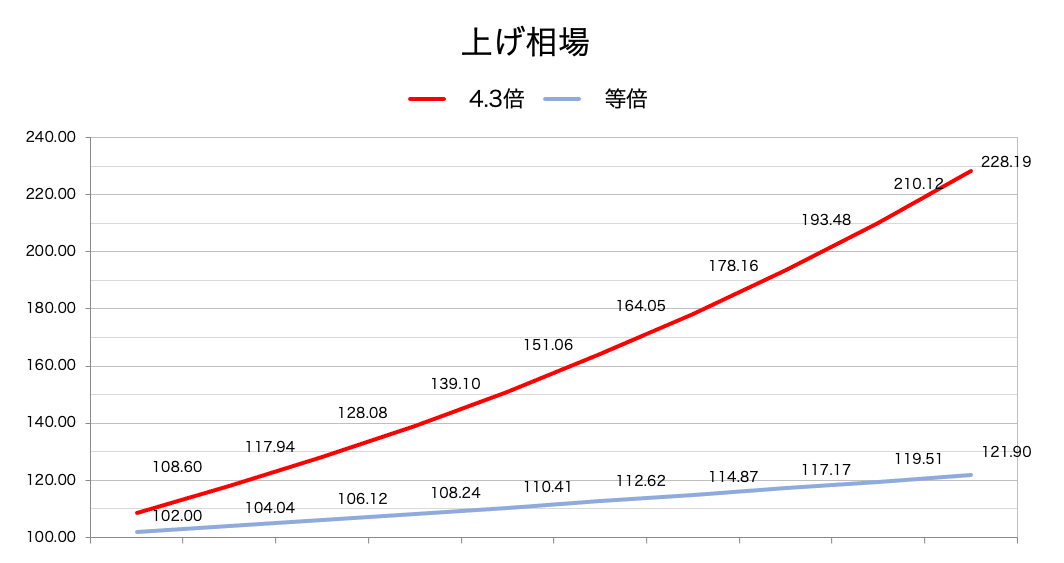

様々なパターンでシミュレーションしてみましょう。ここでは以下の5つのパターンについて検証してみました。

- 上げ相場:+2%(+8.6%)ずつ安定的に上昇し続ける

- 下げ相場:-2%(-8.6%)ずつ安定的に下降し続ける

- 上げ相場②(ゆるやかに上昇)

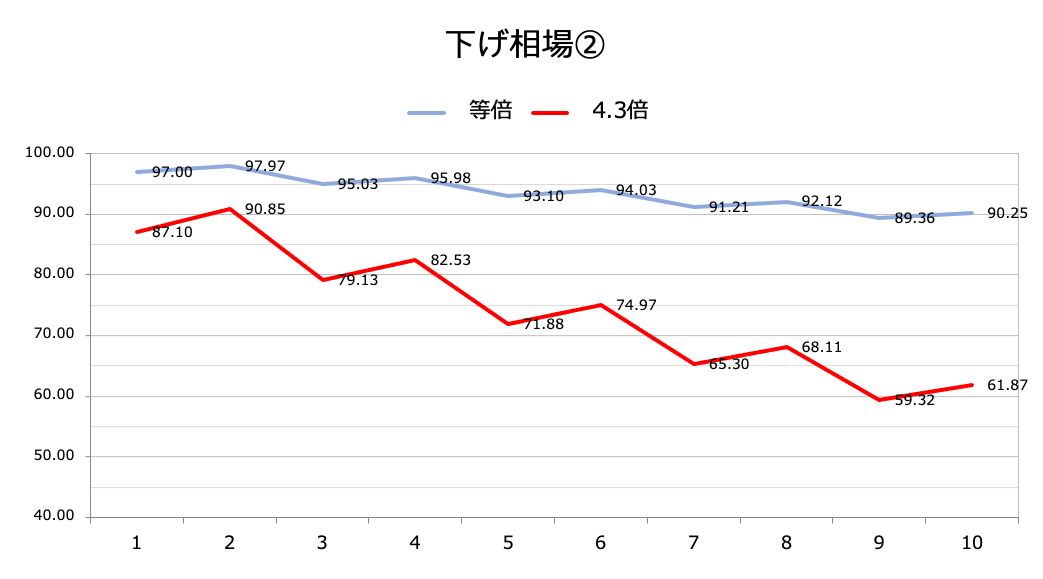

:+3%(+12.9%)と-1%(-4.3%)を繰り返しゆるやかに上昇する - 下げ相場②(ゆるやかに下降)

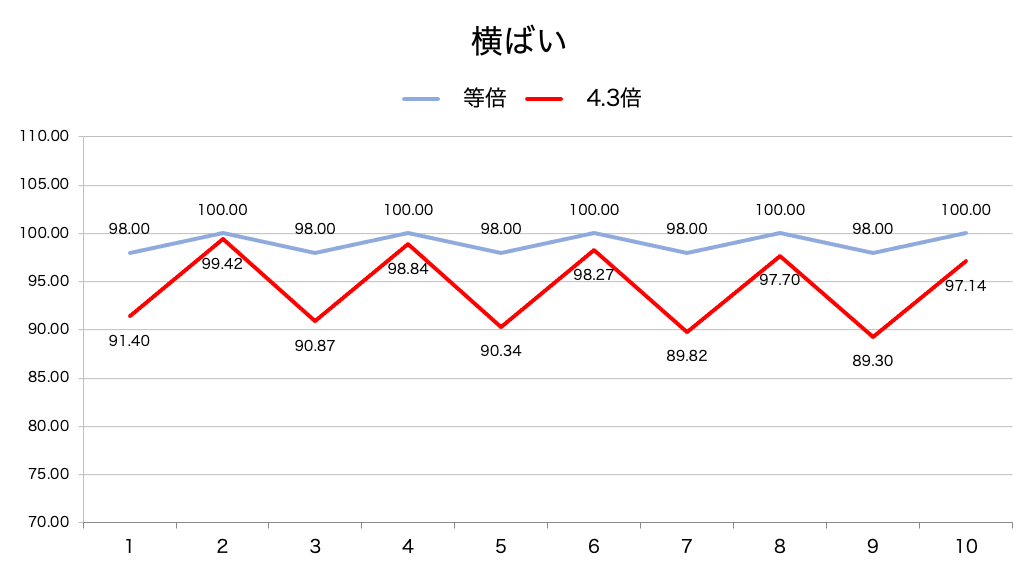

:-3%(-12.9%)と+1%(+4.3%)を繰り返しゆるやかに下降する - 横ばい:+2%(+8.6%)と-2%(-8,6%)を繰り返し横ばいの値動き

まずは、①(上昇局面)と②(下降局面)の2つを見ていきます。

①の上げ相場では、基準としている値動きに対して、時間が経てば立つほどより大きな利益を得る形で成果が出ているのがわかります。基準の株価が10日後に+20%程度なのに対し、4.3倍の値動きをするファンドでは+128%と実に6倍以上の成果を得ています。

一方で②の下げ相場では、基準の株価が-8.3%のところ、4.3倍の値動きをするファンドでは-59.3%と7.1倍以上の損失です。

同じように倍率をかけているのにも関わらず、利益の上がり幅よりも損失の増え幅の方が大きいのです。このことからも同ファンドが上昇局面では価値があるが、下降局面ではそれ以上のリスクがあるということがわかります。

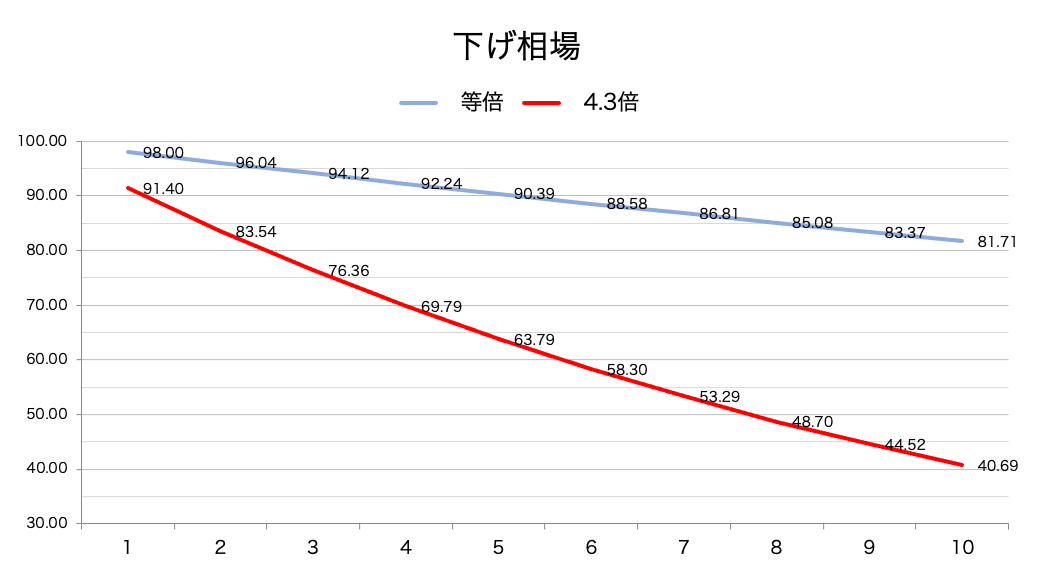

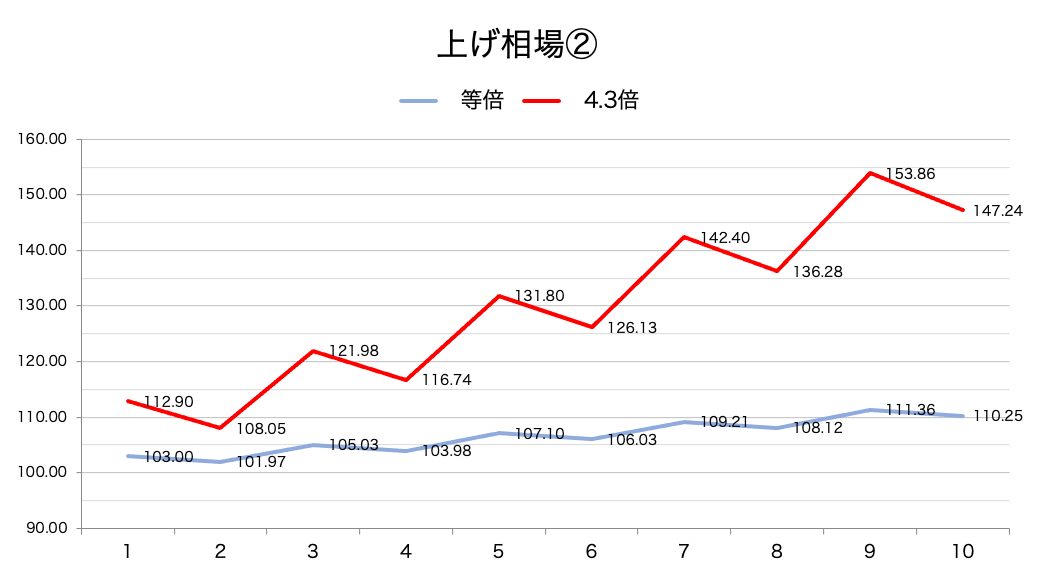

「楽天日本株4.3倍ブル」は、日々の株価の値動きを基準に4.3倍の値動きをするよう運用されます。実際の株価、もっと上下に細かな値動きを繰り返すので、次に③(ゆるやかに上昇)と④(ゆるやかに下降)のパターンもシミュレーションしてみましょう。

株価を上下させながらゆるやかに上昇するパターン(③)では、10日後に基準の価格が+10.3%のところを、4.3倍の値動きでは+47.2%になっています。一方、ゆるやかに下降するパターン(④)では、10日後の基準価格が-9.8%に対し、4.3倍の値動きは-39.1%となります。

つまり、上昇局面では利益が4.3倍以上になるのに対し、下降局面での損失は4.3倍以下に収まるのです。

これだけ見ると「儲かる時はより儲かり損は小さくなる」夢のようなファンドにも見えてきますが、最後の株価が横ばいのパターン(⑤のケース)を見るとそうは言っていられなくなります。

基準価格は上下しつつも変わっていないのにも関わらず、4.3倍の値動きをするファンドは、なんと値下がりしてしまうのです。

このように倍率をかけたファンドは、必ず値上がりする局面で投資しなければなりません。これこそが、同ファンドが「ブル型」に分類される理由なのですが、これは非常に難しいことです。

実際の投資実績は?

実際の投資実績を見ていきましょう。

「楽天日本株4.3倍ブル」と「日経平均株価」の同期間での推移を比べると以下のようになります。

| 騰落率 | 2015年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 | 2021年 | 2022年 | トータル |

| 楽天日本株 4.3倍ブル |

9.7% | -28.1% | 80.8% | -58.9% | 118.9% | 39.2% | 3.4% | -50.6% | -18.0% |

| 日経平均 | 3.9% | 3.6% | 16.7% | -14.9% | 20.9% | 18.3% | 5.6% | -10.9% | 42.4% |

| 日経×4.3 | 16.7% | 15.5% | 71.8% | -63.9% | 90.0% | 78.6% | 24.2% | -47.1% | 182.4% |

※:2015年は10月7日〜2015年末まで

「楽天日本株4.3倍ブル」は”日々の”騰落率を基準に4.3倍の値動きをするため、年間の騰落率で見ると値動きの差は上記のようになります。

この数字からもわかるように、実際の値動きは、値上がりしているときよりも値下がりしている時の方がその比率は大きくなってしまうのです。

そもそも2016年は、基準価格が+3.6%と値上がりしているのに対し、同ファンドの基準価格は大きく値下がりしてしまっているのです。

同ファンドの値動きが、決して単純なものではないという点には十分注意しましょう。

まとめ – 楽天日本株4.3倍ブル –

「楽天日本株4.3倍ブル」の値動きは、「4.3倍」という言葉に表されるほど簡単な値動きをするわけではありません。特に日々の騰落率を基準にしているため、年単位でみると、基準価格とは似ても似つかないような値動きをすることがあります。

毎日売買を繰り返すようなデイトレーダーにとっては、上昇する瞬間だけ買って、下がる前に売ることで利益が得られるのかもしれませんが、ここで注意しなければいけないのが、購入時手数料が3.3%(税抜き3.0%)と非常に高いということです。

つまり、細かい売買には向いていないということになります。

- 長期で見ると値動きの予測がしにくい

- 短期で売買するには手数料が高い

となると、もはやどんな人におすすめして良いのかわかりません(長期にわたって日本株が上がり続けると信じている人くらいでしょうか…)

ランキングなどで上位にあるからといって安易に判断しないよう注意が必要です。

おすすめできる投資先は?

今回、「楽天日本株4.3倍ブル」を見て分かったように、特に長期での運用を考えている人にとって、パフォーマンスが安定していることは非常に重要です。

仮に平均利回りが同じ「年5%」だったとしても、「10年連続で年5%の利回り」と「+10%と-5%をいったりきたりしている」運用とを比較すると、前者の方が圧倒的に利回りがよくなります。

「昨年は1年で+30%のパフォーマンスを記録しました!」などとアピールする方もいらっしゃいますが、その方がそれを10年、20年と安定して継続できるかと言うと疑問が残ります。

それよりも「年5~7%で安定してコツコツ運用しています」というファンドの方が、最終的な成果は大きくなりますし、運用している間の精神的な負担も小さいでしょう。

特に、昨今の「コロナショック」のような不測の事態において、多くの個人投資家が損をし、市場からの撤退を余儀なくされている中、きちんとリスクヘッジをしたヘッジファンドの中には、市場を大きく上回るパフォーマンスを出しているのものも見受けられます。

やはり、安定して運用したいのであれば、安易に投資信託を選択するのではなく、投資のプロである「ヘッジファンド」を活用するに限ります。以下のページでおすすめのファンドをランキングでは形式で紹介しているので、ぜひ参考にしてみてください。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信